近日,中国银保监会印发《保险公司偿付能力监管规则——问题解答第1号:偿付能力监管等效框架协议过渡期内的香港地区再保险交易对手违约风险因子》(以下称《问题解答》)。《问题解答》明确了内地直接保险公司向香港地区合格再保险机构分出再保险业务时,应适用的偿付能力评估信用风险因子。

2017年5月,原保监会与原香港保监处签署了《关于开展偿付能力监管制度等效评估工作的框架协议》(以下简称《等效协议》),双方承诺自协议签署之日起即进入等效互认过渡期,在过渡期内视同对方已达到等效资格并给予等效条件下的监管优待政策。根据《等效协议》和等效评估工作安排,中国银保监会和香港保监局成立联合工作组,共同研究两地再保险信用风险因子和相关监管机制。

《问题解答》是落实《等效协议》的具体举措之一,是保险业贯彻落实党中央进一步加大对外开放战略部署,深化金融监管领域国际合作的重要行动。随着内地和香港偿付能力监管等效评估工作框架协议的逐步推进和落实,两地保险监管互信将日益加强,监管交流与合作将日益深化,两地保险市场的开放与融合将进一步提升。

中国银保监会关于印发《保险公司偿付能力监管规则——问题解答第1号:偿付能力监管等效框架协议过渡期内的香港地区再保险交易对手违约风险因子》的通知

银保监发[2018]34号

2017年5月16日,原保监会与香港保险监管部门签署了《关于开展偿付能力监管制度等效评估工作的框架协议》,在偿付能力等效互认过渡期内,视同对方已经达到等效资格并给予等效条件下的监管优待政策。在此框架下,我会研究制定了《保险公司偿付能力监管规则——问题解答第1号:偿付能力监管等效框架协议过渡期内的香港地区再保险交易对手违约风险因子》。现予发布,请遵照执行。

中国银行保险监督管理委员会

2018年7月2日

保险公司偿付能力监管规则——问题解答第1号:

偿付能力监管等效框架协议过渡期内的香港地区再保险交易对手违约风险因子

问:2017年5月16日,原中国保监会(现为中国银保监会)与原香港保险业监理处(现为香港保险业监管局Insurance Authority,以下称香港保监局)签署《中国保险监督管理委员会和香港特别行政区政府保险业监督关于开展偿付能力监管制度等效评估工作的框架协议》(以下称《框架协议》)。根据《框架协议》,双方在签署协议的同时即进入过渡期,在此期间,双方同意给予对方过渡性优待,即承认对方的偿付能力监管效能与己方等同或相近。《框架协议》过渡期内,中国内地保险机构向香港保险机构分出业务的再保险交易对手违约风险因子应如何确定?

答:《框架协议》过渡期内,中国内地保险机构向香港保险机构分出业务的再保险交易对手违约风险因子按以下规则确定:

1.中国内地直接保险公司向合格的香港再保险机构分出再保险业务时,适用《保险公司偿付能力监管规则第8号:信用风险》第二十九条,且香港再保险机构适用的再保险交易对手违约风险基础因子RF0赋值为0.087。

2.前款所称合格的香港再保险机构,应符合以下条件:(1)经香港保监局授权在香港营业的专业再保险机构;(2)自愿按要求每季度向香港保监局报送按香港监管标准计算的偿付能力信息;(3)国际信用评级不低于A-;(4)偿付能力充足率达标。

偿付能力充足率达标,是指:(1)对于从事非寿险业务的再保险机构,偿付能力充足率应不低于200%;(2)对于从事寿险业务的再保险机构,偿付能力充足率应不低于150%;(3)对于既从事非寿险业务,又从事寿险业务的综合再保险机构,非寿险业务和寿险业务的偿付能力充足率应分别不低于200%和150%。

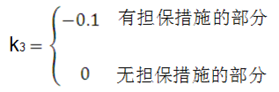

3.在适用《保险公司偿付能力监管规则第8号:信用风险》第二十九条时,根据有无担保措施设定特征因子k3,赋值如下:

4.中国内地直接保险公司向香港直接保险机构分出保险业务时,再保险分出业务的交易对手违约风险因子根据《保险公司偿付能力监管规则第8号:信用风险》第二十九条确定,不适用k3。

5.中国内地再保险公司向香港保险机构分出保险业务时,再保险分出业务的交易对手违约风险因子根据《保险公司偿付能力监管规则第8号:信用风险》第三十条确定。

6.中国银保监会根据以上规则,定期向行业通报合格的香港再保险机构适用的再保险分出业务的交易对手违约风险因子。

7.本问题解答自发布之日起施行,试行1年。中国银保监会有权根据市场情况在试行期满后调整相关规定。