37.48%成年人从未获得过消金服务消费金融至少还有五年高速发展期

发布时间:2019-09-25 08:20:21 作者: 来源:中国保险报网

【实习记者 樊融杰】

9月24日,国家金融与发展实验室发布《2019年中国消费金融发展报告》(以下简称《报告》)。《报告》显示,目前我国消费金融获得率偏低,仍有近40%成年人从未获得过消费金融服务。消费金融能够扩大内需带动消费,未来5年还有较大发展空间。

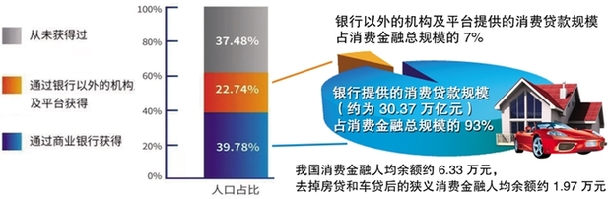

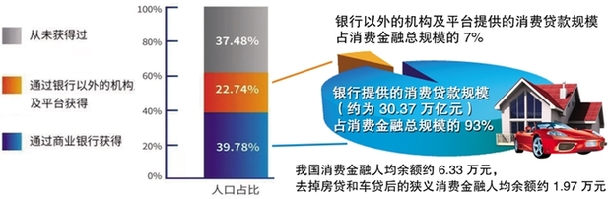

消费贷款配置不平衡 数据来源:《2019年中国消费金融发展报告》 王梓/制图

消费金融市场空间广阔

《报告》认为,尽管我国已经形成了以商业银行、持牌消费金融公司、互联网金融平台为主体的多层次的消费金融服务体系,但目前我国仍有近40%的成年人从未获得过消费金融服务,消费金融获得率远低于发达国家。

《报告》指出,从结构上看,我国消费金融配置不均衡现象突出。从可获得性角度看,大致可以将我国居民消费金融分为三个层次。

第一层次是信贷相对充足层。以2017年为例,我国仅39.78%的成年人(约4.8亿人次)能够通过商业银行获得消费贷款。第二层次是信贷相对不足层。2017年,我国22.74%的成年人(约2.74亿)通过银行以外的机构及平台获得了消费金融。第三层次是信贷短缺层,我国还有约4.54亿成年人没有获得过消费金融,占我国成年人口的37.48%。而发达国家仅不足20%的成年人无法从银行获得消费金融,可见我国长尾客户的消费金融市场仍有发展空间。如何更好地服务信贷短缺群体,将是下一步消费金融政策着力和创新的重点。

国家金融与发展实验室副主任曾刚表示,传统信贷模式授信成本过高、征信缺失,限制了传统金融机构服务长尾人群。发达国家80%以上的成年人可从银行获得消费金融服务,而在我国这一水平仅为40%。互联网消费金融平台通过移动支付、大数据等技术,为我国数亿“信用白户”建立数字信用,突破了传统信贷模式的瓶颈,进而能够提升整体的消费金融获得率。

《报告》认为,我国消费金融行业至少还有5年的高速发展期,预计表内消费金融占总信贷规模有可能突破25%以上。

未来行业规范六大重点

在金融供给侧结构性改革的大背景下,随着监管环境日趋严格,整个消费金融行业的运营会越来越规范。在这个过程中,合规经营的消费金融机构的优势会愈发明显。

《报告》从监管角度指出了消费金融行业未来规范重点的六个方面:

一是完善监管政策。按照“金融业务由持牌机构开展”的总体原则,出台相应管理办法对电商消费金融平台、分期购物平台、互联网金融平台以及其他主体开展消费金融业务进行规范,包括准入条件、人员资质、业务范围、内控制度、监管标准、市场退出机制、消费者保护等,弥补监管政策缺失。要注意不同类型机构在监管标准上的统一,避免引发不公平竞争。

二是加强消费金融业务信用风险管理。引导消费金融机构以真实消费场景为支撑拓展业务,通过线上、线下等多种渠道建立消费场景,实现消费金融业务与消费场景的融合,引导资金真正流向消费领域。降低和限制无特定用途的消费贷款业务占比。推动消费金融机构转变业务发展模式,平衡好业务扩张与风险控制的关系。

三是加强行业信息共享,避免过度授信、多头授信。将消费金融信息纳入统一的社会征信体系,实现各类机构在消费者信息方面的共享,从源头上降低过度授信、多头授信的风险。制定相应管理办法,对于各类机构在开展消费金融业务过程中的过度授信、多头授信行为进行约束。未来互联网消费金融领域也应出台相关规范,以进一步建立健全征信体系、化解信息不对称导致的多头共债问题,有助于消费金融行业的健康发展。

四是防范金融科技滥用风险。出台意见规范各类机构开发和使用反欺诈、信用风险评估、风控等方面的技术模型或技术工具,对模型参数设置、数据来源、模型迭代频率、结果使用范围等进行指导,要求各类机构对模型或技术工具的有效性进行验证。

五是加强消费者权益保护。加强金融消费者的教育工作,普及金融知识,提高风险意识;加强对消费者个人隐私信息的保护,对消费金融机构利用消费者个人信息进行牟利等行为进行处罚;完善金融机构信息披露,相关机构在开展业务过程中应当充分披露信息,引入市场监督机制;对各类机构开展消费金融业务过程中出现的风险进行及时处置。

六是完善多层次征信体系。建立并完善消费者个人信息数据库,推进个人商业信用数据、五险一金数据、人事档案数据、消费数据、金融数据等多维数据的整合,逐步形成覆盖人群广泛、信息多元的征信数据库;加强消费金融机构与金融机构、金融科技公司、电商平台等的跨平台合作,实现不同机构之间的数据共享;有序开放政府数据资源,包括个人税务信息、保险信息、生活缴费信息等,充分发挥数据资源的作用。

从消费金融机构角度,未来的创新应从深挖有效消费场景,构建完善的风险控制体系与在监管合规的前提下,充分运用金融科技,使消费金融更好地服务实体经济、服务人民生活等三个方面展开。

【实习记者 樊融杰】

9月24日,国家金融与发展实验室发布《2019年中国消费金融发展报告》(以下简称《报告》)。《报告》显示,目前我国消费金融获得率偏低,仍有近40%成年人从未获得过消费金融服务。消费金融能够扩大内需带动消费,未来5年还有较大发展空间。

消费贷款配置不平衡 数据来源:《2019年中国消费金融发展报告》 王梓/制图

消费金融市场空间广阔

《报告》认为,尽管我国已经形成了以商业银行、持牌消费金融公司、互联网金融平台为主体的多层次的消费金融服务体系,但目前我国仍有近40%的成年人从未获得过消费金融服务,消费金融获得率远低于发达国家。

《报告》指出,从结构上看,我国消费金融配置不均衡现象突出。从可获得性角度看,大致可以将我国居民消费金融分为三个层次。

第一层次是信贷相对充足层。以2017年为例,我国仅39.78%的成年人(约4.8亿人次)能够通过商业银行获得消费贷款。第二层次是信贷相对不足层。2017年,我国22.74%的成年人(约2.74亿)通过银行以外的机构及平台获得了消费金融。第三层次是信贷短缺层,我国还有约4.54亿成年人没有获得过消费金融,占我国成年人口的37.48%。而发达国家仅不足20%的成年人无法从银行获得消费金融,可见我国长尾客户的消费金融市场仍有发展空间。如何更好地服务信贷短缺群体,将是下一步消费金融政策着力和创新的重点。

国家金融与发展实验室副主任曾刚表示,传统信贷模式授信成本过高、征信缺失,限制了传统金融机构服务长尾人群。发达国家80%以上的成年人可从银行获得消费金融服务,而在我国这一水平仅为40%。互联网消费金融平台通过移动支付、大数据等技术,为我国数亿“信用白户”建立数字信用,突破了传统信贷模式的瓶颈,进而能够提升整体的消费金融获得率。

《报告》认为,我国消费金融行业至少还有5年的高速发展期,预计表内消费金融占总信贷规模有可能突破25%以上。

未来行业规范六大重点

在金融供给侧结构性改革的大背景下,随着监管环境日趋严格,整个消费金融行业的运营会越来越规范。在这个过程中,合规经营的消费金融机构的优势会愈发明显。

《报告》从监管角度指出了消费金融行业未来规范重点的六个方面:

一是完善监管政策。按照“金融业务由持牌机构开展”的总体原则,出台相应管理办法对电商消费金融平台、分期购物平台、互联网金融平台以及其他主体开展消费金融业务进行规范,包括准入条件、人员资质、业务范围、内控制度、监管标准、市场退出机制、消费者保护等,弥补监管政策缺失。要注意不同类型机构在监管标准上的统一,避免引发不公平竞争。

二是加强消费金融业务信用风险管理。引导消费金融机构以真实消费场景为支撑拓展业务,通过线上、线下等多种渠道建立消费场景,实现消费金融业务与消费场景的融合,引导资金真正流向消费领域。降低和限制无特定用途的消费贷款业务占比。推动消费金融机构转变业务发展模式,平衡好业务扩张与风险控制的关系。

三是加强行业信息共享,避免过度授信、多头授信。将消费金融信息纳入统一的社会征信体系,实现各类机构在消费者信息方面的共享,从源头上降低过度授信、多头授信的风险。制定相应管理办法,对于各类机构在开展消费金融业务过程中的过度授信、多头授信行为进行约束。未来互联网消费金融领域也应出台相关规范,以进一步建立健全征信体系、化解信息不对称导致的多头共债问题,有助于消费金融行业的健康发展。

四是防范金融科技滥用风险。出台意见规范各类机构开发和使用反欺诈、信用风险评估、风控等方面的技术模型或技术工具,对模型参数设置、数据来源、模型迭代频率、结果使用范围等进行指导,要求各类机构对模型或技术工具的有效性进行验证。

五是加强消费者权益保护。加强金融消费者的教育工作,普及金融知识,提高风险意识;加强对消费者个人隐私信息的保护,对消费金融机构利用消费者个人信息进行牟利等行为进行处罚;完善金融机构信息披露,相关机构在开展业务过程中应当充分披露信息,引入市场监督机制;对各类机构开展消费金融业务过程中出现的风险进行及时处置。

六是完善多层次征信体系。建立并完善消费者个人信息数据库,推进个人商业信用数据、五险一金数据、人事档案数据、消费数据、金融数据等多维数据的整合,逐步形成覆盖人群广泛、信息多元的征信数据库;加强消费金融机构与金融机构、金融科技公司、电商平台等的跨平台合作,实现不同机构之间的数据共享;有序开放政府数据资源,包括个人税务信息、保险信息、生活缴费信息等,充分发挥数据资源的作用。

从消费金融机构角度,未来的创新应从深挖有效消费场景,构建完善的风险控制体系与在监管合规的前提下,充分运用金融科技,使消费金融更好地服务实体经济、服务人民生活等三个方面展开。