央行实施降准0.5个百分点;国债期货全线收涨丨每日固收报告(2020年1月6日)

《中国银行保险报》与点石金融科技共同推出“每日固收报告”,为您提供最新鲜的货币市场、一级市场、二级市场等金融市场数据。

市场综述

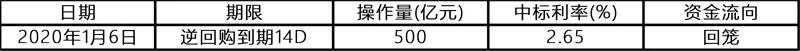

2020年1月6日,中国人民银行下调金融机构存款准备金率0.5个百分点,释放长期资金8000多亿元。银行体系流动性总量处于较高水平,可吸收央行逆回购到期等因素的影响,当日不开展逆回购操作,有500亿逆回购到期。

中国财新服务业PMI发布,12月为52.5,前值53.5。

国债期货全线收涨,国债期货2年期、5年期和10年期主力合约分别上涨0.01%、0.13%和0.18%。

货币市场

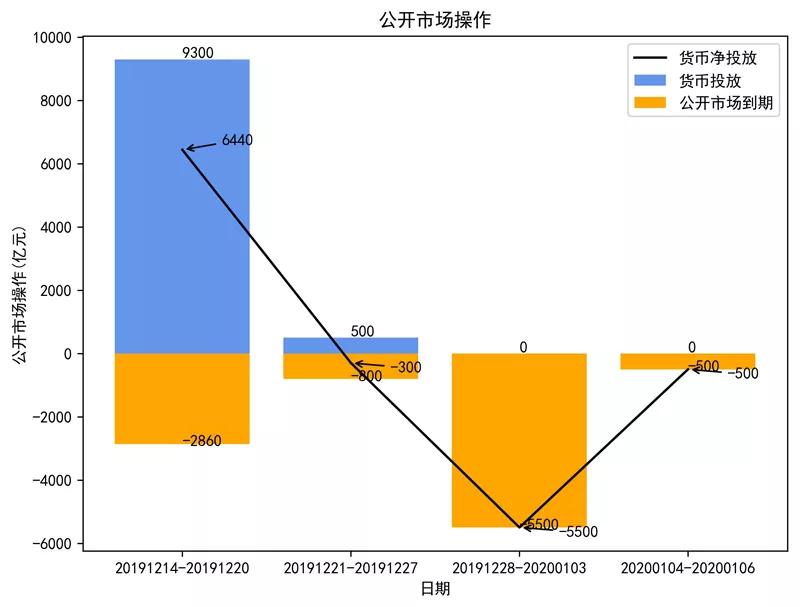

资金面方面,2020年1月6日降准实施,流动性宽裕。当日银行间隔夜DR001加权平均利率下行14.66bp至0.9986%,DR007收益率下行16.73bp至1.8516%。

数据来源:央行公开市场数据,点石金融科技

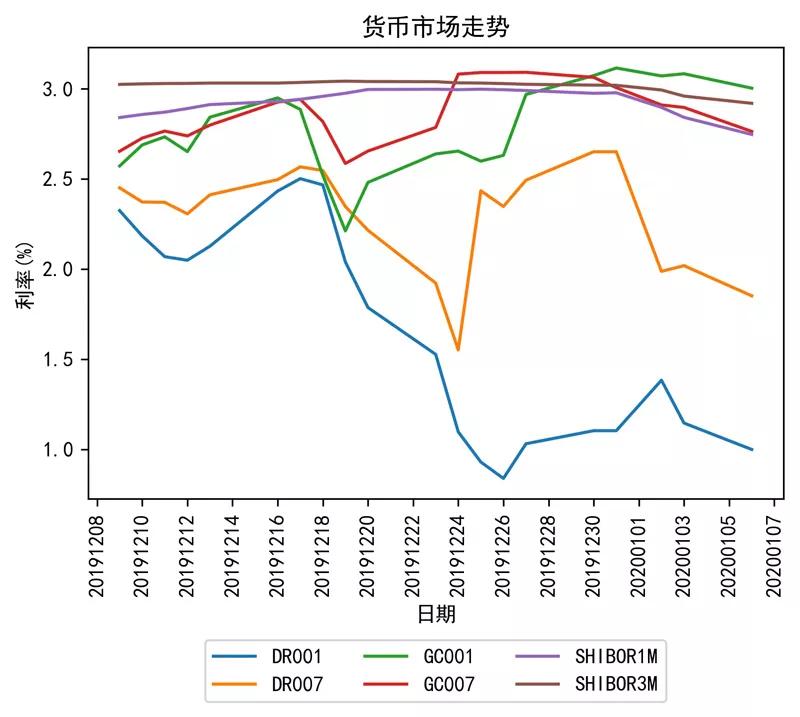

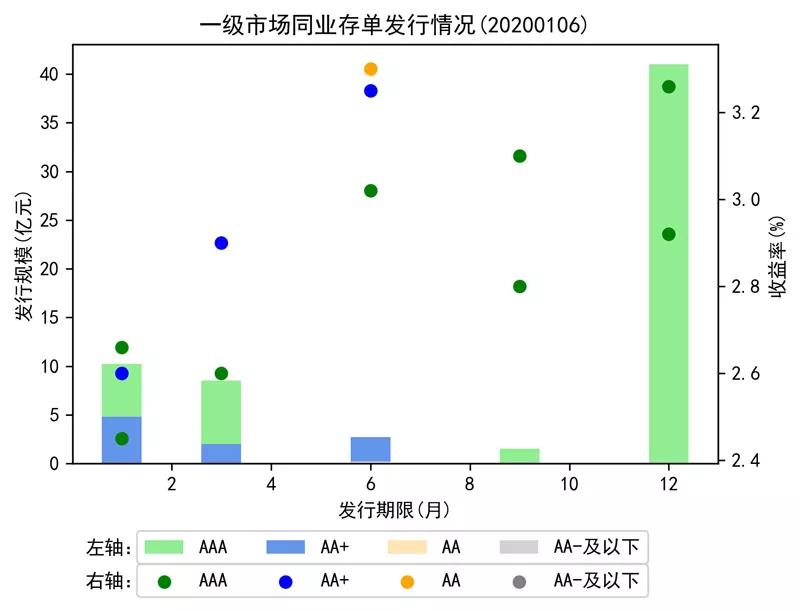

一级市场

数据来源:点石金融科技

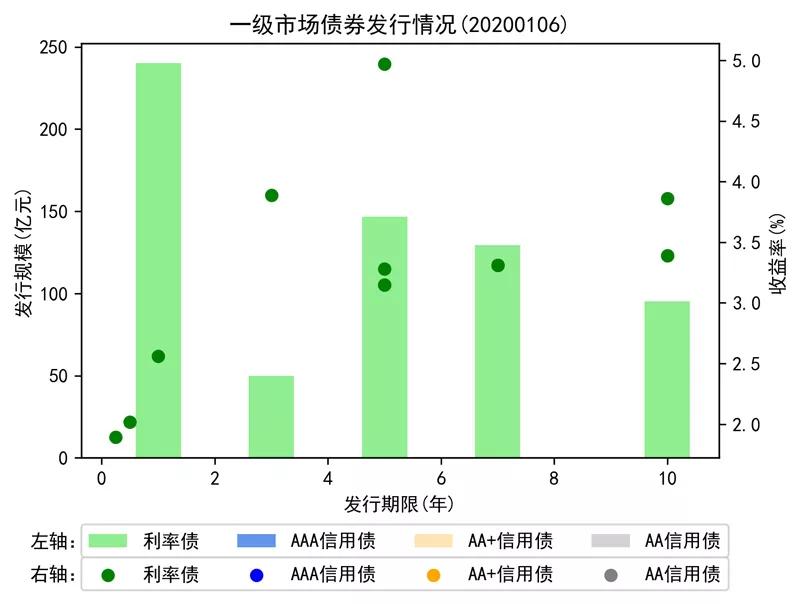

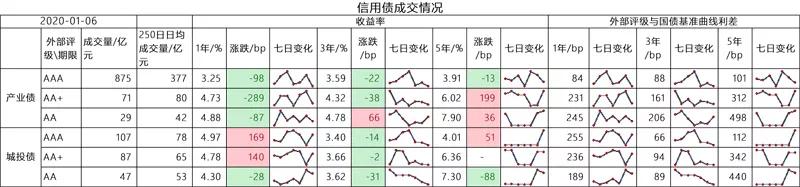

二级市场

主要利率债交易品种收益率均下行,其中10年国债190006下行1.25bp收于3.1525%,10年国开190215和190210分别下行1.4bp和1.75bp,分别收于3.57%和3.67%。

产业债方面,AAA级收益率整体下行,AA+级和AA级各期限收益率涨跌不一。城投债方面,AAA级和AA+级各期限收益率涨跌不一,AA级收益率整体下行。

数据来源:点石金融科技[1]

[1]外部评级机构有:中诚信国际信用评级有限责任公司,中诚信证券评估有限公司,联合资信评估有限公司,联合信用评级有限公司,中债资信评估有限责任公司,东方金诚国际信用评估有限公司,中证鹏元资信评估股份有限公司,大公国际资信评估有限公司,上海新世纪资信评估投资服务有限公司(排序不分先后)

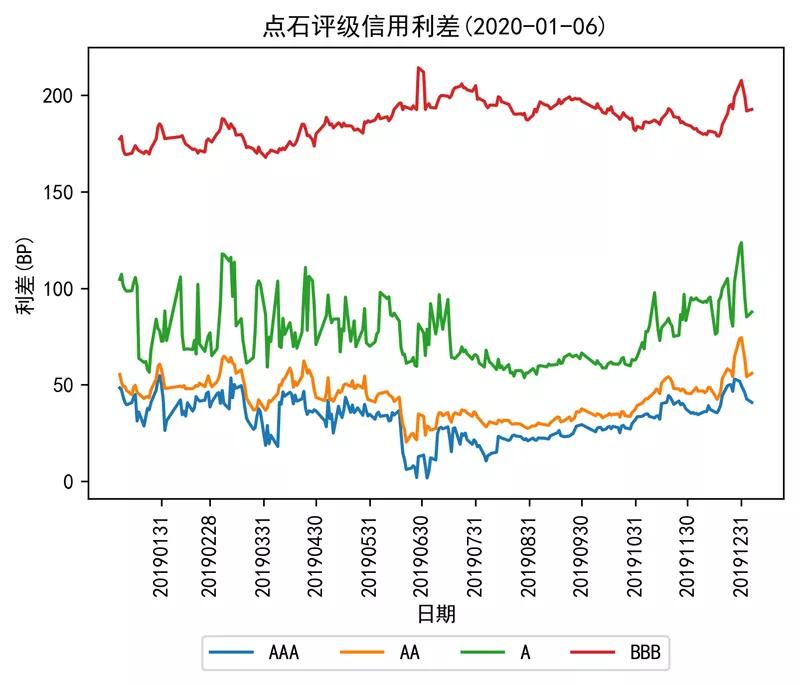

点石评级利差变化

*点石的主体信用评级符号与国际主流评级相同,由AAA到D分为17级,与中国现行的外部评级含义不同。

点石评级参考国际权威评级机构的评级模型,通过国际市场数据校准,并结合中国市场的实际改进,对国内发债企业进行信用评级和评分,债券评级参考主体评级。

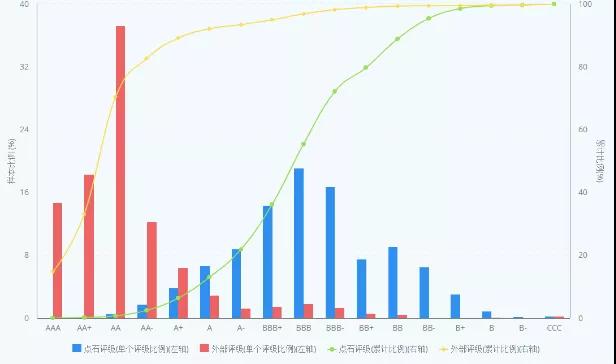

点石评级分布以BBB为中心,BBB-及以上为投资级债券,BB+及以下为垃圾级债券。

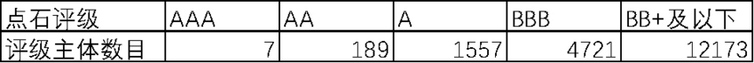

截止目前,点石评级涵盖了18647家主体,各评级主体数目分布如下表:

点石评级信用利差:根据点石的评级对债券进行分类,计算与国开债收益率曲线的利差。

编辑 杜向杰