5家A股上市险企公告2019年保费收入:健康险增长快 车险占比再降

发布时间:2020-01-21 09:21:14 作者: 来源:中国银行保险报网

□记者 朱艳霞

近日,中国人保、中国人寿、中国平安、中国太保、新华保险5家A股上市险企均已发布2019年年度保费收入公告。数据显示,5家险企2019年合计实现原保费收入2.4万亿元,同比增长9.35%。

利润有望高增长

从保费规模来看,上述5家险企的保费收入分别为5521.99亿元、5684亿元、7946.03亿元、3459.65亿元、1381.31亿元。从保费增速来看,上述5家险企的保费同比增长分别为11.21%、6.01%、10.49%、8.13%、12.96%;其中,保费增速超过两位数的有3家公司,分别为中国人保、中国平安、新华保险。

截至1月20日,仅中国人寿发布了业绩预增公告。公告显示,受投资收益和非经常性损益影响,2019年,中国人寿净利润同比增加约400%—420%。万联证券认为,由于2018年四季度上市险企净利基数较低,预计2019年全年增速有较大的提升空间。同时,受益于减税新政实施与投资大幅改善,上市险企2019年全年利润有望保持高速增长。

健康险增速亮眼

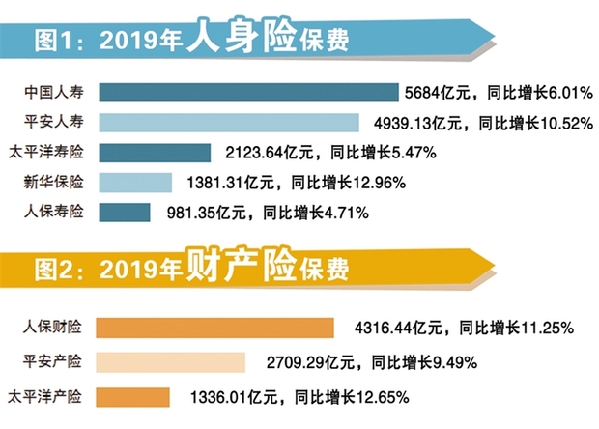

人身险公司方面,中国人寿、平安人寿、太平洋寿险、新华保险、人保寿险5家公司中,中国人寿保费收入最高,仍保持寿险“老大”的位置,新华保险和平安人寿的保费增速相对较大(见图1)。

王梓/制图

专业健康险公司保费增速颇为亮眼。人保健康实现保费收入224.20亿元,同比增速达51.51%;平安健康险实现保费收入61.47亿元,同比增速高达66%。

值得关注的是,1月19日上午,国家发改委相关负责人在宏观经济运行情况举行发布会上表示,2019年,我国人均GDP突破1万美元,迈上了一个新台阶。从全球保险业发展的经验来看,人均GDP在1万美元是发达国家寿险业发展进入到快车道的一个标志性节点。

对此,中国人寿金融研究院资深研究员卫新江表示,人均GDP达1万美元后,产业以现代服务业主导,城市从单中心走向多中心,产业结构更多以科技引领主导,社会更加注重福利、环境、健康。中国寿险业有望迎来下一个增长的新时期。但是,中国与发达国家当年情况不一样的是,AI时代的到来与险企能否提供良好的客户体验密切相关。

“对于上市公司而言,依托数字技术,打造金融生态圈,为客户提供多样化的服务,也是十分重要的。”卫新江说。

强者恒强

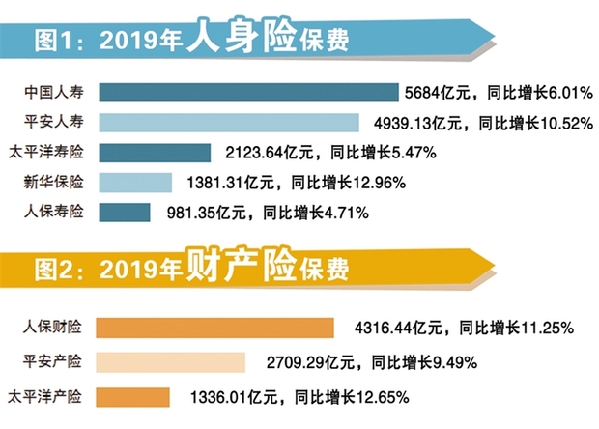

财产险公司方面,人保财险保费规模遥遥领先,太平洋产险保费增速领跑(见图2)。从保费结构来看,人保财险、平安产险、太平洋产险的车险保费收入在公司总保费中的占比分别为60.91%、71.72%、69.77%,较2018年分别减少5.68、1.74、4.9个百分点。数据显示,2019年,整个行业的车险保费收入8189亿元,占财产险保费收入的63%。以此来看,人保财险车险保费占比低于行业平均水平,平安产险和太平洋产险均高于行业平均水平。

华金证券称,新车销量下滑叠加件均保费下降,车险保费承压,而非车业务发展迅猛,后续发展空间更大,将有效支撑起保费规模。无论是车险还是非车险,中小险企的获客成本高于上市险企;同时,从保费市占率和利润市占率来说,也都在兑现着强者恒强的逻辑。国泰君安证券也认为,财险行业方面,监管持续整顿行业无序竞争,行业优势进一步向承保利润水平较高的龙头公司集中。

□记者 朱艳霞

近日,中国人保、中国人寿、中国平安、中国太保、新华保险5家A股上市险企均已发布2019年年度保费收入公告。数据显示,5家险企2019年合计实现原保费收入2.4万亿元,同比增长9.35%。

利润有望高增长

从保费规模来看,上述5家险企的保费收入分别为5521.99亿元、5684亿元、7946.03亿元、3459.65亿元、1381.31亿元。从保费增速来看,上述5家险企的保费同比增长分别为11.21%、6.01%、10.49%、8.13%、12.96%;其中,保费增速超过两位数的有3家公司,分别为中国人保、中国平安、新华保险。

截至1月20日,仅中国人寿发布了业绩预增公告。公告显示,受投资收益和非经常性损益影响,2019年,中国人寿净利润同比增加约400%—420%。万联证券认为,由于2018年四季度上市险企净利基数较低,预计2019年全年增速有较大的提升空间。同时,受益于减税新政实施与投资大幅改善,上市险企2019年全年利润有望保持高速增长。

健康险增速亮眼

人身险公司方面,中国人寿、平安人寿、太平洋寿险、新华保险、人保寿险5家公司中,中国人寿保费收入最高,仍保持寿险“老大”的位置,新华保险和平安人寿的保费增速相对较大(见图1)。

王梓/制图

专业健康险公司保费增速颇为亮眼。人保健康实现保费收入224.20亿元,同比增速达51.51%;平安健康险实现保费收入61.47亿元,同比增速高达66%。

值得关注的是,1月19日上午,国家发改委相关负责人在宏观经济运行情况举行发布会上表示,2019年,我国人均GDP突破1万美元,迈上了一个新台阶。从全球保险业发展的经验来看,人均GDP在1万美元是发达国家寿险业发展进入到快车道的一个标志性节点。

对此,中国人寿金融研究院资深研究员卫新江表示,人均GDP达1万美元后,产业以现代服务业主导,城市从单中心走向多中心,产业结构更多以科技引领主导,社会更加注重福利、环境、健康。中国寿险业有望迎来下一个增长的新时期。但是,中国与发达国家当年情况不一样的是,AI时代的到来与险企能否提供良好的客户体验密切相关。

“对于上市公司而言,依托数字技术,打造金融生态圈,为客户提供多样化的服务,也是十分重要的。”卫新江说。

强者恒强

财产险公司方面,人保财险保费规模遥遥领先,太平洋产险保费增速领跑(见图2)。从保费结构来看,人保财险、平安产险、太平洋产险的车险保费收入在公司总保费中的占比分别为60.91%、71.72%、69.77%,较2018年分别减少5.68、1.74、4.9个百分点。数据显示,2019年,整个行业的车险保费收入8189亿元,占财产险保费收入的63%。以此来看,人保财险车险保费占比低于行业平均水平,平安产险和太平洋产险均高于行业平均水平。

华金证券称,新车销量下滑叠加件均保费下降,车险保费承压,而非车业务发展迅猛,后续发展空间更大,将有效支撑起保费规模。无论是车险还是非车险,中小险企的获客成本高于上市险企;同时,从保费市占率和利润市占率来说,也都在兑现着强者恒强的逻辑。国泰君安证券也认为,财险行业方面,监管持续整顿行业无序竞争,行业优势进一步向承保利润水平较高的龙头公司集中。