央行2月统计报告显示 M2增速回升 社融结构优化

发布时间:2020-03-12 08:57:01 作者: 来源:中国银行保险报网

□实习记者 李林鸾

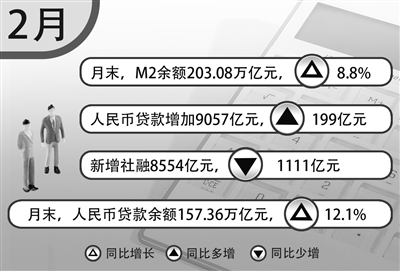

3月11日,央行发布2020年2月金融统计数据报告和社会融资规模(以下简称“社融”)存量、增量统计数据报告。数据显示,2月末,广义货币(M2)余额203.08万亿元,同比增长8.8%,增速分别比上月末和上年同期高0.4个和0.8个百分点。2020年前两个月社融增量累计为5.92万亿元,比上年同期多2717亿元,其中2月当月社融增量为8554亿元,比上年同期少1111亿元。

李月敏/制图

M1、M2增速均回升

今年以来,央行实施降准、加大公开市场操作,并下调政策利率,保持流动性合理充裕。2月末,M2同比增长8.8%,增速分别比上月末和上年同期高0.4个和0.8个百分点。

民生银行首席研究员温彬分析认为,2月M2增速回升,一方面是因为前两个月人民币新增贷款同比多增1308亿元,派生存款增加;另一方面,前两个月财政存款增加4210亿元,比去年同期少增4369亿元,有助于金融体系流动性改善。

在长江证券宏观固收首席分析师赵伟看来,2月M1和M2增速双双回升,与“春节错峰”和再贷款支持等有关。“2月,M1和M2增速分别为4.8%和8.8%,分别较上月提高4.8个百分点和0.4个百分点,其中流通中货币和单位活期存款均显著回升,与专项再贷款、节后资金回流银行体系等有关。另外,‘春节错峰’使得基数也有利于同比增速回升。”赵伟说。

人民币信贷增速合理

数据显示,2020年前两个月人民币贷款增加4.24万亿元,同比多增1308亿元。2月当月人民币贷款增加9057亿元,同比多增199亿元。2月末,人民币贷款余额157.36万亿元,同比增长12.1%,增速与上月末持平。

温彬表示,受疫情影响,金融机构加大对实体经济支持力度,满足信贷需求,2月份企(事)业单位贷款增加1.13万亿元,其中,短期贷款增加6549亿元,中长期贷款增加4157亿元,票据融资增加634亿元;非银行业金融机构贷款增加1786亿元。不过,住户部门信贷需求明显下降,减少4133亿元,其中短期贷款减少4504亿元,中长期增加371亿元。

赵伟也认为,新增信贷略高于去年同期,或主要缘于对疫情防控的信贷支持。2月以来,央行提供8000亿元专项再贷款、再贷款再贴现额度,支持疫情防控和纾困中小企业,使得企业短期贷款大幅增长。不过,居民贷款、企业中长期贷款等显著回落。企业中长期贷款结束6个月的同比增加,2月新增4157亿元,同比少增970亿元,票据融资也明显下降;疫情对商品房销售和消费等影响,导致居民贷款大幅净减少。

此前,光大证券研究所银行业首席分析师王一峰就表示,在疫情期间,受企业停工、人员与物流隔离影响,2月零售贷款增长相对疲软,同时预期3月份零售信贷中信用卡贷款增长仍然不佳,但按揭贷款增长将有所恢复。对公贷款随着企业复工率的逐步提升,以及央行推出增加再贷款和再贴现额度等定向政策,对公贷款增长从2月中下旬冲量明显。许多银行也针对抗疫行业和区域制定了专项信贷额度。据观察,对公信贷投放较好的行业主要是:与抗击疫情相关的医药卫生领域、基建、房地产领域以及受疫情影响较小或受益于非接触式经济的5G、AI、工业互联网、物联网等重点产业。另外,经济的补偿性恢复有望推动企业信贷需求明显改善。

社融增量低于去年同期

2月新增社融8554亿元,同比少增1111亿元。民生证券宏观首席分析师解运亮分析,其中,本外币贷款和政府融资,基本与去年同期持平;表外融资大幅收缩,委托贷款、信托贷款、未贴现票据分别减少356亿元、540亿元、3961亿元,合计同比少增1209亿元。

不过温彬认为,社融结构优化,表现在2月末对实体经济发放的人民币贷款余额占同期社融存量的60.6%,同比高0.8个百分点;表外三项(委托贷款、信托贷款、未贴现的银行承兑汇票)合计占比8.5%,同比下降1.9个百分点;直接融资占比提高,企业债券余额和非金融企业境内股票余额合计占比12.3%,同比高0.2个百分点;政府债券余额占比15%,同比高0.5个百分点。

但可以预计,疫情对我国经济的影响是暂时的。赵伟表示:“疫情对宏观经济的影响可能主要集中在一季度。二季度起,伴随经济活动的逐步恢复,经济或出现修复式反弹。”

对于未来,在温彬看来,近期全球主要经济体再次开启降息周期,随着2月份我国CPI涨幅开始回落,我国货币政策空间打开,有利于稳健货币政策更加灵活适度。下阶段,在扩总量的同时发挥好结构性政策工具的作用,进一步加大对复工复产和制造业、新基建、民营、小微企业的支持力度,并释放LPR改革潜力,适时适度下调存款基准利率,切实降低实体经济融资成本。

□实习记者 李林鸾

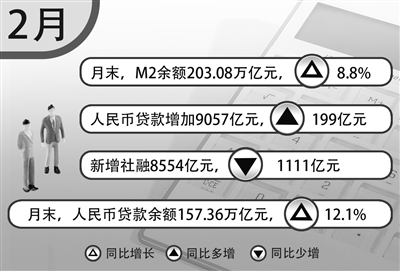

3月11日,央行发布2020年2月金融统计数据报告和社会融资规模(以下简称“社融”)存量、增量统计数据报告。数据显示,2月末,广义货币(M2)余额203.08万亿元,同比增长8.8%,增速分别比上月末和上年同期高0.4个和0.8个百分点。2020年前两个月社融增量累计为5.92万亿元,比上年同期多2717亿元,其中2月当月社融增量为8554亿元,比上年同期少1111亿元。

李月敏/制图

M1、M2增速均回升

今年以来,央行实施降准、加大公开市场操作,并下调政策利率,保持流动性合理充裕。2月末,M2同比增长8.8%,增速分别比上月末和上年同期高0.4个和0.8个百分点。

民生银行首席研究员温彬分析认为,2月M2增速回升,一方面是因为前两个月人民币新增贷款同比多增1308亿元,派生存款增加;另一方面,前两个月财政存款增加4210亿元,比去年同期少增4369亿元,有助于金融体系流动性改善。

在长江证券宏观固收首席分析师赵伟看来,2月M1和M2增速双双回升,与“春节错峰”和再贷款支持等有关。“2月,M1和M2增速分别为4.8%和8.8%,分别较上月提高4.8个百分点和0.4个百分点,其中流通中货币和单位活期存款均显著回升,与专项再贷款、节后资金回流银行体系等有关。另外,‘春节错峰’使得基数也有利于同比增速回升。”赵伟说。

人民币信贷增速合理

数据显示,2020年前两个月人民币贷款增加4.24万亿元,同比多增1308亿元。2月当月人民币贷款增加9057亿元,同比多增199亿元。2月末,人民币贷款余额157.36万亿元,同比增长12.1%,增速与上月末持平。

温彬表示,受疫情影响,金融机构加大对实体经济支持力度,满足信贷需求,2月份企(事)业单位贷款增加1.13万亿元,其中,短期贷款增加6549亿元,中长期贷款增加4157亿元,票据融资增加634亿元;非银行业金融机构贷款增加1786亿元。不过,住户部门信贷需求明显下降,减少4133亿元,其中短期贷款减少4504亿元,中长期增加371亿元。

赵伟也认为,新增信贷略高于去年同期,或主要缘于对疫情防控的信贷支持。2月以来,央行提供8000亿元专项再贷款、再贷款再贴现额度,支持疫情防控和纾困中小企业,使得企业短期贷款大幅增长。不过,居民贷款、企业中长期贷款等显著回落。企业中长期贷款结束6个月的同比增加,2月新增4157亿元,同比少增970亿元,票据融资也明显下降;疫情对商品房销售和消费等影响,导致居民贷款大幅净减少。

此前,光大证券研究所银行业首席分析师王一峰就表示,在疫情期间,受企业停工、人员与物流隔离影响,2月零售贷款增长相对疲软,同时预期3月份零售信贷中信用卡贷款增长仍然不佳,但按揭贷款增长将有所恢复。对公贷款随着企业复工率的逐步提升,以及央行推出增加再贷款和再贴现额度等定向政策,对公贷款增长从2月中下旬冲量明显。许多银行也针对抗疫行业和区域制定了专项信贷额度。据观察,对公信贷投放较好的行业主要是:与抗击疫情相关的医药卫生领域、基建、房地产领域以及受疫情影响较小或受益于非接触式经济的5G、AI、工业互联网、物联网等重点产业。另外,经济的补偿性恢复有望推动企业信贷需求明显改善。

社融增量低于去年同期

2月新增社融8554亿元,同比少增1111亿元。民生证券宏观首席分析师解运亮分析,其中,本外币贷款和政府融资,基本与去年同期持平;表外融资大幅收缩,委托贷款、信托贷款、未贴现票据分别减少356亿元、540亿元、3961亿元,合计同比少增1209亿元。

不过温彬认为,社融结构优化,表现在2月末对实体经济发放的人民币贷款余额占同期社融存量的60.6%,同比高0.8个百分点;表外三项(委托贷款、信托贷款、未贴现的银行承兑汇票)合计占比8.5%,同比下降1.9个百分点;直接融资占比提高,企业债券余额和非金融企业境内股票余额合计占比12.3%,同比高0.2个百分点;政府债券余额占比15%,同比高0.5个百分点。

但可以预计,疫情对我国经济的影响是暂时的。赵伟表示:“疫情对宏观经济的影响可能主要集中在一季度。二季度起,伴随经济活动的逐步恢复,经济或出现修复式反弹。”

对于未来,在温彬看来,近期全球主要经济体再次开启降息周期,随着2月份我国CPI涨幅开始回落,我国货币政策空间打开,有利于稳健货币政策更加灵活适度。下阶段,在扩总量的同时发挥好结构性政策工具的作用,进一步加大对复工复产和制造业、新基建、民营、小微企业的支持力度,并释放LPR改革潜力,适时适度下调存款基准利率,切实降低实体经济融资成本。