剑指“航意险”等费用率畸高产品银保监会拟规范意外险业务

发布时间:2021-04-15 07:45:45 作者: 来源:中国银行保险报网

□记者 朱艳霞

近日,银保监会向各保险公司下发《意外伤害保险业务监管办法(征求意见稿)》(以下简称《征求意见稿》),进一步规范意外险经营行为,保护消费者合法权益。《征求意见稿》共七章38条,包括总则、产品管理与精算要求、审批与备案、销售管理、信息管理与披露、监督管理、附则。

根据《征求意见稿》,个人短期意外险平均附加费用率不得超过35%;过去3年平均赔付率低于50%的短期意外险产品应及时调整定价;连续3年保费收入超过200万元且综合赔付率均低于30%的产品应停售。

业内普遍认为,《征求意见稿》对此前意外险相关制度要求进行了整合,并针对近年来市场变化增加了新的要求,有利于对航空意外险等一些费用率畸高的产品进行规范,提供真正具备保障功能的产品,推动意外险高质量发展。

合理设定费用率

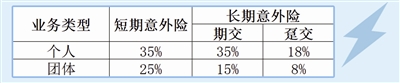

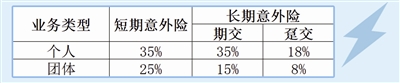

在产品管理与精算要求方面,《征求意见稿》提出,保险公司在厘定保险费时,应符合一般精算原理,采用公平、合理的定价假设。其中,各保单年度的预定附加费用率由保险公司自主设定,但平均附加费用率不得超过下表规定的上限(见下表)。

在审批与备案方面,《征求意见稿》要求,利润测试结果显示新业务价值为负的新产品,银保监会将不接受其审批与备案;过去3年平均赔付率低于50%的短期意外险产品应及时调整定价;连续3年保费收入超过200万元且赔付率低于30%的产品应停售。

“目前,意外险的预定费用率按照监管规定对个人、团体进行了设置,但是这与实际费用率并不是强相关的。一些险种例如航空意外险,实际费用率甚至超过了90%,而赔付率特别低,这样保费几乎都成了手续费,消费者就得不到保障了。”一位保险业内人士表示,近年来,意外险在高速发展的同时,长期存在一些手续费畸高、赔付率过低的现象。监管部门要求保险公司合理设定费率,有利于整治上述乱象,对意外险市场行为进行有效规范。

设立负面清单

值得警惕的是,近年来一些平台通过捆绑销售意外险谋取不正当利益,严重侵犯了消费者的权利。例如,一些现金贷等网贷平台通过代销或搭售意外险,变相提高综合年利率。

为此,在销售管理方面,《征求意见稿》要求,保险公司通过保险中介机构展业,支付的中介费用应与实际中介服务相匹配,不得通过保险中介为其他机构或者个人谋取不正当利益。

同时,《征求意见稿》列出了10余条负面清单。具体来看,保险公司开展意外险业务应自觉维护市场竞争秩序,不得存在以下行为:捆绑在非保险类商品或服务上向不特定公众销售或变相销售意外险;直接或通过保险中介强迫消费者订立保险合同;通过无合法资质的机构、未进行执业登记的个人销售意外险;或委托保险公司经营区域外的保险中介机构或个人销售意外险;夸大保险保障范围、隐瞒责任免除、虚假宣传等误导投保人和被保险人的行为;通过特别约定扩展保障范围,或将意外险赔款直接支付给事故责任方等方式,混淆意外险与责任险,扰乱市场秩序;通过保险中介机构为其他机构或者个人谋取不正当利益,或虚构中介业务套取资金;将短期意外险通过不改变原承保条件逐期续保、出具多张保单等方式变相替代长期意外险;向个人销售团体意外险;以激活注册方式销售乘客人身意外险、旅游景点意外险等极短期意外险;以产品即将停售为由进行不实宣传销售;中国银保监会规定的其他违规行为。

扩大信息披露

在信息管理与披露方面,《征求意见稿》要求,保险公司应加强意外险业务的客户信息真实性管理,同时保险公司的核心业务系统、银(邮)保通系统等有关业务系统应具备客户信息字段完整性和逻辑准确性的控制功能。此外,保单信息查询服务应至少保留至保险责任结束后3个月。

根据《征求意见稿》,自2022年起,保险公司应于每年4月30日前在其官方网站信息披露专栏对上一年度意外险业务经营情况进行公开披露。

值得关注的是,此次对保险公司信息披露的要求有所提高,披露的内容包括保费收入、赔款金额、中介费用、综合赔付率等。而且,披露的范围要逐渐扩大,从航意险等特定险种到全险种,再到团体意外险,都要详细披露每款产品的情况。

上述保险业内人士认为,扩大信息披露对保护消费者权益和保险业的良性竞争都是必要的,可以加强行业透明度,提升监管效率,释放行业活力。

改革不断推进

近年来,银保监会不断加大对意外险市场乱象的整顿。2020年3月,银保监会发布《关于加快推进意外险改革的意见》,明确了未来两年意外险的具体改革目标。其中,包括制定统一的意外险专项监管制度、建立健全信息披露机制和完善意外险费率市场化形成机制等。

同年6月,银保监会又下发《意外险市场清理整顿工作方案》,计划利用半年时间,对意外险市场乱象进行清理整顿。

此次《征求意见稿》既是对意外险市场乱象整顿、推进改革的延续,也是对此前有关意外险制度的一次整合。据了解,待监管办法正式实施后,此前多项意外险的相关制度要求将废止。

“随着意外险改革的不断推进,价格虚高的产品有望回归到合理空间,销售行为将得到规范,让消费者得到真正具备保障功能的产品。”上述保险业内人士表示。

李月敏/制图

□记者 朱艳霞

近日,银保监会向各保险公司下发《意外伤害保险业务监管办法(征求意见稿)》(以下简称《征求意见稿》),进一步规范意外险经营行为,保护消费者合法权益。《征求意见稿》共七章38条,包括总则、产品管理与精算要求、审批与备案、销售管理、信息管理与披露、监督管理、附则。

根据《征求意见稿》,个人短期意外险平均附加费用率不得超过35%;过去3年平均赔付率低于50%的短期意外险产品应及时调整定价;连续3年保费收入超过200万元且综合赔付率均低于30%的产品应停售。

业内普遍认为,《征求意见稿》对此前意外险相关制度要求进行了整合,并针对近年来市场变化增加了新的要求,有利于对航空意外险等一些费用率畸高的产品进行规范,提供真正具备保障功能的产品,推动意外险高质量发展。

合理设定费用率

在产品管理与精算要求方面,《征求意见稿》提出,保险公司在厘定保险费时,应符合一般精算原理,采用公平、合理的定价假设。其中,各保单年度的预定附加费用率由保险公司自主设定,但平均附加费用率不得超过下表规定的上限(见下表)。

在审批与备案方面,《征求意见稿》要求,利润测试结果显示新业务价值为负的新产品,银保监会将不接受其审批与备案;过去3年平均赔付率低于50%的短期意外险产品应及时调整定价;连续3年保费收入超过200万元且赔付率低于30%的产品应停售。

“目前,意外险的预定费用率按照监管规定对个人、团体进行了设置,但是这与实际费用率并不是强相关的。一些险种例如航空意外险,实际费用率甚至超过了90%,而赔付率特别低,这样保费几乎都成了手续费,消费者就得不到保障了。”一位保险业内人士表示,近年来,意外险在高速发展的同时,长期存在一些手续费畸高、赔付率过低的现象。监管部门要求保险公司合理设定费率,有利于整治上述乱象,对意外险市场行为进行有效规范。

设立负面清单

值得警惕的是,近年来一些平台通过捆绑销售意外险谋取不正当利益,严重侵犯了消费者的权利。例如,一些现金贷等网贷平台通过代销或搭售意外险,变相提高综合年利率。

为此,在销售管理方面,《征求意见稿》要求,保险公司通过保险中介机构展业,支付的中介费用应与实际中介服务相匹配,不得通过保险中介为其他机构或者个人谋取不正当利益。

同时,《征求意见稿》列出了10余条负面清单。具体来看,保险公司开展意外险业务应自觉维护市场竞争秩序,不得存在以下行为:捆绑在非保险类商品或服务上向不特定公众销售或变相销售意外险;直接或通过保险中介强迫消费者订立保险合同;通过无合法资质的机构、未进行执业登记的个人销售意外险;或委托保险公司经营区域外的保险中介机构或个人销售意外险;夸大保险保障范围、隐瞒责任免除、虚假宣传等误导投保人和被保险人的行为;通过特别约定扩展保障范围,或将意外险赔款直接支付给事故责任方等方式,混淆意外险与责任险,扰乱市场秩序;通过保险中介机构为其他机构或者个人谋取不正当利益,或虚构中介业务套取资金;将短期意外险通过不改变原承保条件逐期续保、出具多张保单等方式变相替代长期意外险;向个人销售团体意外险;以激活注册方式销售乘客人身意外险、旅游景点意外险等极短期意外险;以产品即将停售为由进行不实宣传销售;中国银保监会规定的其他违规行为。

扩大信息披露

在信息管理与披露方面,《征求意见稿》要求,保险公司应加强意外险业务的客户信息真实性管理,同时保险公司的核心业务系统、银(邮)保通系统等有关业务系统应具备客户信息字段完整性和逻辑准确性的控制功能。此外,保单信息查询服务应至少保留至保险责任结束后3个月。

根据《征求意见稿》,自2022年起,保险公司应于每年4月30日前在其官方网站信息披露专栏对上一年度意外险业务经营情况进行公开披露。

值得关注的是,此次对保险公司信息披露的要求有所提高,披露的内容包括保费收入、赔款金额、中介费用、综合赔付率等。而且,披露的范围要逐渐扩大,从航意险等特定险种到全险种,再到团体意外险,都要详细披露每款产品的情况。

上述保险业内人士认为,扩大信息披露对保护消费者权益和保险业的良性竞争都是必要的,可以加强行业透明度,提升监管效率,释放行业活力。

改革不断推进

近年来,银保监会不断加大对意外险市场乱象的整顿。2020年3月,银保监会发布《关于加快推进意外险改革的意见》,明确了未来两年意外险的具体改革目标。其中,包括制定统一的意外险专项监管制度、建立健全信息披露机制和完善意外险费率市场化形成机制等。

同年6月,银保监会又下发《意外险市场清理整顿工作方案》,计划利用半年时间,对意外险市场乱象进行清理整顿。

此次《征求意见稿》既是对意外险市场乱象整顿、推进改革的延续,也是对此前有关意外险制度的一次整合。据了解,待监管办法正式实施后,此前多项意外险的相关制度要求将废止。

“随着意外险改革的不断推进,价格虚高的产品有望回归到合理空间,销售行为将得到规范,让消费者得到真正具备保障功能的产品。”上述保险业内人士表示。

李月敏/制图