服务“碳达峰、碳中和”目标碳信托聚焦四大模式

发布时间:2021-06-15 09:28:41 作者: 来源:中国银行保险报网

□邢成 尤浩然

2020年12月召开的中央经济工作会议将“碳达峰、碳中和”工作作为2021年重点任务进行决策部署;2021年1月中国人民银行工作会议上同样提出“落实碳达峰、碳中和重大决策部署,完善绿色金融政策框架和激励机制”相关要求。

在此背景下,金融机构作为支持我国实体经济发展的重要力量,绿色金融发展的主导力量,将为产业结构转型、经济高质量发展提供巨大推力,切实服务好“碳达峰、碳中和”目标。信托业如何响应国家政策,发挥行业优势,在实现碳达峰、碳中和目标中更好地发挥作用,是目前信托行业发展面临的重要问题。

碳信托的含义及特点

根据《绿色金融术语手册2018》的定义,绿色信托主要指信托机构为支持环境改善、应对气候变化和资源节约高效利用等经济活动,所提供的信托产品及服务。该定义是从绿色实现效能的角度对绿色信托的产品和服务进行定义,较为全面地包含了目前绿色发展涉及的三个重要方面,但是对信托产品及服务具体细分内容的界定尚不具体。

碳金融概念起源于国际气候政策变化及《联合国气候变化框架公约》和《京都议定书》,具体指服务于旨在减少温室气体排放的各种金融制度安排和金融交易活动,主要包括碳排放权及其衍生品的交易和投资、低碳项目开发的投融资以及其他相关的金融中介活动。

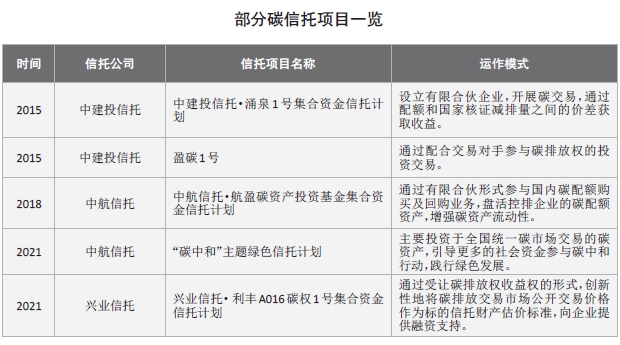

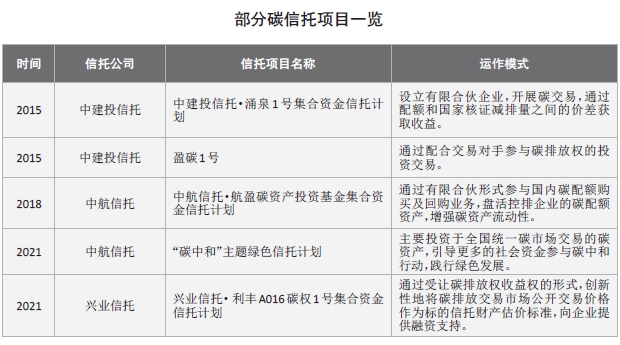

碳信托属于碳金融的一个细分领域,同样也是绿色信托的重要组成部分,是碳金融和绿色信托融合产生的新业务模式。其主要运行模式是信托公司通过开展碳金融相关的信托业务,用于限制以二氧化碳为主的温室气体排放等技术和项目的碳权交易、直接投融资和银行贷款等金融活动。就具体业务实践而言,信托公司在开展碳信托业务时考虑主要从三个角度出发,一是引导社会资金参与碳资产交易,二是提供碳信托账户托管服务,三是向控排企业提供金融服务,助力企业稳定发展。

碳信托是绿色信托中专业投向碳资产相关的碳减排细分领域的信托类型,在投向运营方面更加细致、精准、高效,有利于提升碳资产管理的重要性,提升企业的低碳竞争力,推动企业的可持续发展。相对于传统信托业务,碳信托在信托目标、投资对象等方面有所不同。信托目标方面,碳信托作为主要是由《京都议定书》所确立的排放权贸易机制的市场运作形式,必须服从国际条约的相应约束,即信托目标为减少温室气体的排放。投资对象方面,碳信托起初的投资对象是符合清洁发展机制或联合履行机制中规定的特定行业领域中的具体公司项目。随着碳排放权市场的发展,投资对象逐渐延伸至碳排放权。碳排放权从法律上来说属于广义财产权范畴,具有确定性、可估价性和一定流通性。此外,具有排他性、支配性的特点,是具有物权性的财产权。

循序渐进推动“碳信托”

随着“碳达峰、碳中和”目标的提出,碳金融行业发展面临前所未有的机遇和挑战。信托公司应积极顺应时代潮流,捕捉市场机会及发展热点,不断发展落实碳资产相关业务。

理论层面来说,碳排放权交易市场对碳资产的“价格发现”功能,为各类碳金融产品的设立提供了理论基础。在此基础上,碳信托可研究发展碳资产抵/质押融资类信托、碳资产交易投资信托、碳足迹/收益挂钩的股权投资信托、碳资产托管服务类信托、配置绿色产业相关股票、债券、基金产品的创新型投资信托及绿色公益慈善信托等业务。具体而言,信托业务开展过程中,信托公司可以在短期内结合自身融资类信托业务的经验,探索尝试以碳资产买入返售信托、碳资产抵/质押贷款信托等融资类信托为短期发力点,以碳资产托管服务信托、碳资产投资信托及绿色公益慈善信托作为后续业务发展的主要探索方向,循序渐进的开展相关业务,成为信托公司业务开展的突破点,激活行业发展新动能,有力推动“碳达峰、碳中和”目标顺利达成。

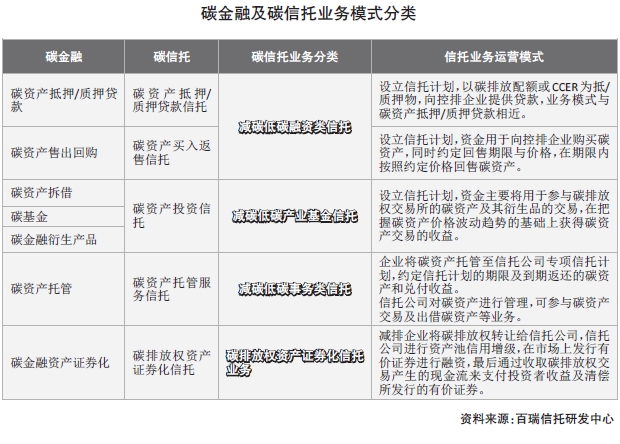

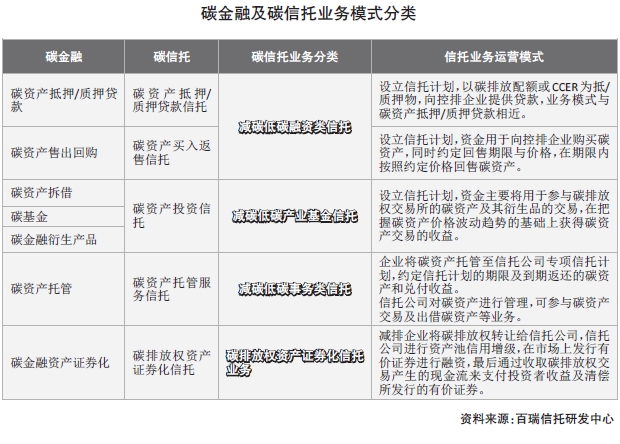

(一)减碳低碳企业融资类信托

该碳信托模式主要包含碳资产抵质押贷款信托、碳资产买入反售信托等业务模式。其中,碳资产抵质押贷款信托的业务模式与碳资产抵质押贷款相近,均是通过设立信托计划,以碳排放配额或CCER为抵押、质押物,向对应的控排企业提供相应的贷款,用以支持绿色企业减碳低碳运营发展。

碳资产买入反售信托是通过设立信托计划,将资金用于向控排企业购买碳资产,并且相互约定回售期限及回售价格,在期限内向企业回售碳资产,进而向企业提供资金融通。除了专门设立信托计划进行买入反售这一介入方式以外,信托公司通过认购资管企业和基金份额的方式也同样可以实现碳资产买入反售收益的目标。

(二)减碳低碳产业基金信托

该碳信托模式主要包含两种运营方向,一方面是通过设立信托计划,将信托资金以股权、 债权及参与定增等形式利用产业基金投资绿色产业碳足迹相关的减排企业,以及可以产生国家核证自愿减排量(CCER)的项目,参与分享企业正常生产经营的收益以及企业标准化碳资产的交易收益。另一方面是通过投向碳排放配额、CCER等碳资产,根据碳排放权交易市场的碳资产价格走势,利用碳资产的二级市场及其衍生品市场进行交易获取收益,业务模式与碳基金十分相似。

具体来说,低碳产业基金投资类碳信托项目可参与碳基金、碳资产拆借、碳金融衍生产品交易等业务。其中,碳资产拆借业务,碳信托可参考碳资产借出方出借操作,与借入方约定期限后由其返还碳资产并获取约定收益。并可结合碳金融衍生产品交易业务,进行碳金融衍生产品碳期权、碳期货投资,对冲价格波动风险及获取一定利润。

(三)碳资产事务管理类信托

该碳信托模式主要包括碳资产托管服务信托业务。信托产品财产独立、风险隔离的产品特点,使得信托公司开展资产托管服务具有天然的行业优势。信托公司通过设立碳资产托管服务信托计划,对托管企业交付的碳资产代为持有。信托公司通过信托计划代表托管企业进行碳资产的集中管理和处置交易,并且与托管企业约定托管期限和到期应兑付的收益。在约定托管期限到期后,按照信托计划约定返还碳资产,并向托管企业兑付收益。

(四)碳排放权资产证券化信托业务

碳排放权是指企业依照相关法律法规取得向大气排放以二氧化碳为主的温室气体的权利,包括可供和可需两种碳排放权。对于减排困难的企业而言,通过购买碳排放权,可以完成一定的减排任务。对于减排容易的企业而言,通过出售多余的碳排放权,也可以从中获得收益。碳排放权由此成为一种具有价值的资产,可以在碳排放权交易市场进行交易。

碳排放权资产证券化信托业务主要运营模式为减排企业将碳排放权集中转让给作为特殊目的机构的信托公司,信托公司将其汇集成资产池,进行资产池信用增级,并以该资产池的预期现金流作为底层资产在金融市场发行有价证券进行融资,最后通过收取碳排放权交易产生的现金流来支付投资者收益及清偿所发行的有价证券。

“碳达峰、碳中和”背景下,信托公司不断开拓碳信托业务领域,创新完善碳市场金融服务工具箱,通过充分发挥信托行业账户管理和资产隔离优势,引导社会资本积极参与碳市场,助力碳金融市场有序发展,促进信托行业快速转型发展。

(邢成系清华大学法学院金融与法律研究中心研究员,尤浩然系渤海银行实习研究员)

□邢成 尤浩然

2020年12月召开的中央经济工作会议将“碳达峰、碳中和”工作作为2021年重点任务进行决策部署;2021年1月中国人民银行工作会议上同样提出“落实碳达峰、碳中和重大决策部署,完善绿色金融政策框架和激励机制”相关要求。

在此背景下,金融机构作为支持我国实体经济发展的重要力量,绿色金融发展的主导力量,将为产业结构转型、经济高质量发展提供巨大推力,切实服务好“碳达峰、碳中和”目标。信托业如何响应国家政策,发挥行业优势,在实现碳达峰、碳中和目标中更好地发挥作用,是目前信托行业发展面临的重要问题。

碳信托的含义及特点

根据《绿色金融术语手册2018》的定义,绿色信托主要指信托机构为支持环境改善、应对气候变化和资源节约高效利用等经济活动,所提供的信托产品及服务。该定义是从绿色实现效能的角度对绿色信托的产品和服务进行定义,较为全面地包含了目前绿色发展涉及的三个重要方面,但是对信托产品及服务具体细分内容的界定尚不具体。

碳金融概念起源于国际气候政策变化及《联合国气候变化框架公约》和《京都议定书》,具体指服务于旨在减少温室气体排放的各种金融制度安排和金融交易活动,主要包括碳排放权及其衍生品的交易和投资、低碳项目开发的投融资以及其他相关的金融中介活动。

碳信托属于碳金融的一个细分领域,同样也是绿色信托的重要组成部分,是碳金融和绿色信托融合产生的新业务模式。其主要运行模式是信托公司通过开展碳金融相关的信托业务,用于限制以二氧化碳为主的温室气体排放等技术和项目的碳权交易、直接投融资和银行贷款等金融活动。就具体业务实践而言,信托公司在开展碳信托业务时考虑主要从三个角度出发,一是引导社会资金参与碳资产交易,二是提供碳信托账户托管服务,三是向控排企业提供金融服务,助力企业稳定发展。

碳信托是绿色信托中专业投向碳资产相关的碳减排细分领域的信托类型,在投向运营方面更加细致、精准、高效,有利于提升碳资产管理的重要性,提升企业的低碳竞争力,推动企业的可持续发展。相对于传统信托业务,碳信托在信托目标、投资对象等方面有所不同。信托目标方面,碳信托作为主要是由《京都议定书》所确立的排放权贸易机制的市场运作形式,必须服从国际条约的相应约束,即信托目标为减少温室气体的排放。投资对象方面,碳信托起初的投资对象是符合清洁发展机制或联合履行机制中规定的特定行业领域中的具体公司项目。随着碳排放权市场的发展,投资对象逐渐延伸至碳排放权。碳排放权从法律上来说属于广义财产权范畴,具有确定性、可估价性和一定流通性。此外,具有排他性、支配性的特点,是具有物权性的财产权。

循序渐进推动“碳信托”

随着“碳达峰、碳中和”目标的提出,碳金融行业发展面临前所未有的机遇和挑战。信托公司应积极顺应时代潮流,捕捉市场机会及发展热点,不断发展落实碳资产相关业务。

理论层面来说,碳排放权交易市场对碳资产的“价格发现”功能,为各类碳金融产品的设立提供了理论基础。在此基础上,碳信托可研究发展碳资产抵/质押融资类信托、碳资产交易投资信托、碳足迹/收益挂钩的股权投资信托、碳资产托管服务类信托、配置绿色产业相关股票、债券、基金产品的创新型投资信托及绿色公益慈善信托等业务。具体而言,信托业务开展过程中,信托公司可以在短期内结合自身融资类信托业务的经验,探索尝试以碳资产买入返售信托、碳资产抵/质押贷款信托等融资类信托为短期发力点,以碳资产托管服务信托、碳资产投资信托及绿色公益慈善信托作为后续业务发展的主要探索方向,循序渐进的开展相关业务,成为信托公司业务开展的突破点,激活行业发展新动能,有力推动“碳达峰、碳中和”目标顺利达成。

(一)减碳低碳企业融资类信托

该碳信托模式主要包含碳资产抵质押贷款信托、碳资产买入反售信托等业务模式。其中,碳资产抵质押贷款信托的业务模式与碳资产抵质押贷款相近,均是通过设立信托计划,以碳排放配额或CCER为抵押、质押物,向对应的控排企业提供相应的贷款,用以支持绿色企业减碳低碳运营发展。

碳资产买入反售信托是通过设立信托计划,将资金用于向控排企业购买碳资产,并且相互约定回售期限及回售价格,在期限内向企业回售碳资产,进而向企业提供资金融通。除了专门设立信托计划进行买入反售这一介入方式以外,信托公司通过认购资管企业和基金份额的方式也同样可以实现碳资产买入反售收益的目标。

(二)减碳低碳产业基金信托

该碳信托模式主要包含两种运营方向,一方面是通过设立信托计划,将信托资金以股权、 债权及参与定增等形式利用产业基金投资绿色产业碳足迹相关的减排企业,以及可以产生国家核证自愿减排量(CCER)的项目,参与分享企业正常生产经营的收益以及企业标准化碳资产的交易收益。另一方面是通过投向碳排放配额、CCER等碳资产,根据碳排放权交易市场的碳资产价格走势,利用碳资产的二级市场及其衍生品市场进行交易获取收益,业务模式与碳基金十分相似。

具体来说,低碳产业基金投资类碳信托项目可参与碳基金、碳资产拆借、碳金融衍生产品交易等业务。其中,碳资产拆借业务,碳信托可参考碳资产借出方出借操作,与借入方约定期限后由其返还碳资产并获取约定收益。并可结合碳金融衍生产品交易业务,进行碳金融衍生产品碳期权、碳期货投资,对冲价格波动风险及获取一定利润。

(三)碳资产事务管理类信托

该碳信托模式主要包括碳资产托管服务信托业务。信托产品财产独立、风险隔离的产品特点,使得信托公司开展资产托管服务具有天然的行业优势。信托公司通过设立碳资产托管服务信托计划,对托管企业交付的碳资产代为持有。信托公司通过信托计划代表托管企业进行碳资产的集中管理和处置交易,并且与托管企业约定托管期限和到期应兑付的收益。在约定托管期限到期后,按照信托计划约定返还碳资产,并向托管企业兑付收益。

(四)碳排放权资产证券化信托业务

碳排放权是指企业依照相关法律法规取得向大气排放以二氧化碳为主的温室气体的权利,包括可供和可需两种碳排放权。对于减排困难的企业而言,通过购买碳排放权,可以完成一定的减排任务。对于减排容易的企业而言,通过出售多余的碳排放权,也可以从中获得收益。碳排放权由此成为一种具有价值的资产,可以在碳排放权交易市场进行交易。

碳排放权资产证券化信托业务主要运营模式为减排企业将碳排放权集中转让给作为特殊目的机构的信托公司,信托公司将其汇集成资产池,进行资产池信用增级,并以该资产池的预期现金流作为底层资产在金融市场发行有价证券进行融资,最后通过收取碳排放权交易产生的现金流来支付投资者收益及清偿所发行的有价证券。

“碳达峰、碳中和”背景下,信托公司不断开拓碳信托业务领域,创新完善碳市场金融服务工具箱,通过充分发挥信托行业账户管理和资产隔离优势,引导社会资本积极参与碳市场,助力碳金融市场有序发展,促进信托行业快速转型发展。

(邢成系清华大学法学院金融与法律研究中心研究员,尤浩然系渤海银行实习研究员)