普惠金融“佛山经验”稳住小微基本盘

小微综合融资成本较2020年下降约0.72个百分点 发布时间:2021-07-12 09:53:41 作者: 来源:中国银行保险报网

□本报记者 王小波

据《中国银行保险报》记者从佛山银保监分局了解,截至2021年5月末,广东佛山银行业普惠型小微企业贷款余额增速高于各项贷款平均增速9.61个百分点,新发放普惠型小微企业贷款平均利率、综合融资成本均较2020年下降约0.72个百分点。佛山保险机构也积极为企业融资提供保险增信服务,提高企业授信融资的可得性,同时进一步创新推出服务产品,扩大保险服务覆盖面。

佛山市实体经济特别是制造业比较发达,佛山银保监分局着力引导银行业保险业强化普惠金融服务支持实体经济、增加小微企业和个体工商户活力,贡献出普惠金融“佛山经验”。

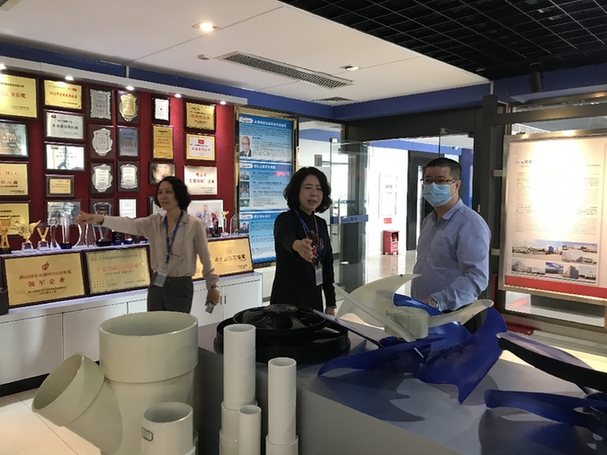

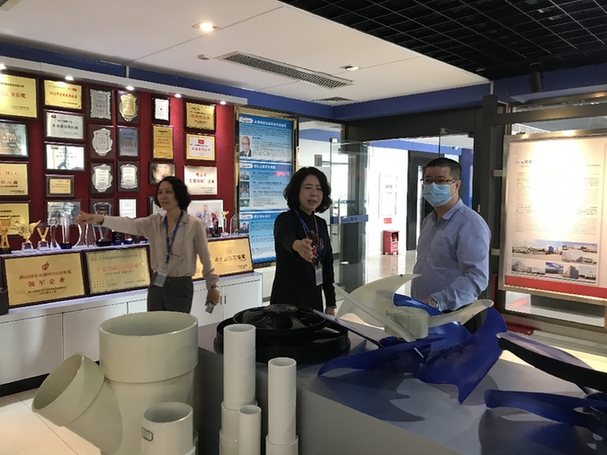

佛山银保监分局李建平局长前往广东顺威精密塑料股份有限公司调研走访,了解金融服务实体经济及相关优惠政策落地情况。朱大勇/摄

“稳链”“强链”,开展小微企业“链式金融”服务

依托核心企业,佛山银行业在监管部门引领下,进一步延伸金融对上下游小微企业的扶持作用,以“链式金融”基本盘守住小微企业发展的“民生盘”。

“我们的线上国内保理业务,线上提交后最快当天放款。”顺德农商行相关负责人告诉记者,线上云保理业务基于核心企业与供应商之间真实的贸易,给予核心企业国内保理买方额度,核心企业向供应商出具电子付款凭证,供应商将该电子付款凭证转让给银行以获取融资。截至5月末,该行线上云保理业务累计审批71户,累计审批金额超55亿元,已为超220户中小微企业提供融资,累计发放贷款超11亿元。

集团保模式也是佛山“链式金融”的一个体现。建设银行佛山分行通过集团保方式,为产业链成员企业提供融资用信需求,依托核心企业资信实力及连带担保,通过占用核心企业授信额度,支持其成员企业流动资金需求。其成员企业相当大一部分为小微企业,这种模式有效解决了他们因资质、指标数据受限等带来的融资难题。

“我们已经为美的集团、联塑科技、科达制造3家总部型企业提供了这种支持。”佛山建行负责人表示,目前该项业务的办理规模已达到22亿元。

南海农商银行创新推出的“极速贴”业务,则很大提升了对上下游供应链企业的金融服务效率,此外,该行还创新开发了供应链数字金融产品解决核心企业对应收账款的确权问题,为该行评估上游企业还款能力提供更多信息。截至5月末,该行已搭建多个供应链金融服务场景,办理电子商业承兑汇票保贴业务贷款余额11.14亿元,服务企业客户数达33户。

以“保险增信”为突破口,探索银保良性互动机制

“佛山‘政银保’项目通过十年的大力发展,服务模式、流程日趋完善。”佛山银保监分局相关负责人告诉记者,通过搭建政府、银行、保险公司三方融资创新合作模式,解决高风险、融资贵、放款慢等问题,为更多小微企业提供融资增信服务。截至2021年4月,佛山“政银保”“保险贷”项目累计支持中小企、农企及农户超过10000家,累计发放贷款超过40亿元。

顺德农商行与保险公司及政府专项资金合作推出的“政保快线”保证保险融资业务,准入对象涵盖佛山市中小微企业及个体工商户。通过由佛山市政府设立政策性小额贷款专项扶持资金对范围内损失贷款本金进行补偿,合作保险公司承担范围内的贷款本金损失偿付,单个企业最高授信不超过500万元(含)。截至5月末,“政保快线”累计发放贷款159笔,惠及中小微企业107户,发放贷款金额2.91亿元。

佛山平安银行推出的“保付贷”业务,下游经销商无需打款赎货,可以在实现销售后再偿还该行授信资金,融资功能更加明显。

美的集团作为核心企业由于上市及内部政策调整,不再为下游经销商的融资提供履约担保的支持,“保付贷”运用信用险产品,以保险公司的信用险代替核心企业的信用支持,为美的集团下游经销商提供亟需的授信支持。截至2021年5月,该行累计为美的电器经销商发放授信笔数2383笔,累计授信金额超过65亿元,支持上下游企业户数62户。

以“知产质押”风险补偿切入,助力小微科创

据了解,按照“多级联动、政府引导、市场运作、风险共担、循环使用”的原则,佛山建立了全国首个由省、市、区、镇四级财政组成的知识产权质押融资风险补偿资金池,资金池规模达1.3亿元。

佛山银行也积极参与了新型知识产权质押融资方式,2020年,佛山市知识产权质押融资额43.95亿元,创历年新高,占广东省该类融资总量的13%;商标质押融资达11.69亿元,占全省的42.5%,排名全省首位。

南海农商行的推出融资产品“政银知识产权宝”,对拥有包括专利权、软件著作权、注册商标专用权等知识产权的科技型企业提供权质类贷款,借款企业无需提供抵押物,只需以其合法拥有的知识产权作质押,即可获得贷款融资资金,有效打通轻资产科技企业融资渠道。截至5月末,“政银知识产权宝”产品累计发放贷款19.78亿元,贷款户数228户。

顺德农商行针对科技型小微企业开发的以知识产权质押为核心担保的“科创知产贷”,该产品可以用于支付租金、研发费用、原材料及零部件采购等,担保方式可以采用知识产权质押、股东保证、股权质押、对接政策性风险补偿基金等其中一种或多种方式,灵活满足轻资产科技型企业融资的需求。截至5月末,通过“科创知产贷”为54家企业发放贷款3.52亿元,有效支持轻资产科技型企业获得融资。

“政融担保”分担风险,探索解决小微信贷风险

多层次融资担保风险共担机制是佛山金融业的一个创新举措,据了解,通过与广东省再担保公司合作进行国家、省、市多层次担保,截至2020年底,银行与政府基金合作累计向4186家中小微企业发放贷款50.3亿元,杠杆撬动比例达15.2倍,贷款利率最低至LPR,累计为企业减免担保费用860.2万元。

南海农商行与佛山市南海区中小企业融资风险补偿专项子基金合作推出的信贷产品“育鹰宝”,面向列入南海区“扶持企业库”企业开展普惠金融服务,借款企业无需抵押物,产品贷款金额最高1000万元,贷款期限最高1年,贷款利率按不高于基准利率上浮50%执行,由区政府专项资金按贷款金额10%提供风险补偿准备金,该行与担保专项资金按照7∶3分担贷款本金风险,企业在归还贷款后,可获得南海区政府对贷款利息总额20%的贴息,企业综合融资成本较低。截至5月末,“育鹰宝”产品累计发放贷款141.07亿元,贷款户数907户。

平安银行佛山分行与广东中盈盛达融资担保投资股份有限公司、佛山市融担基金有限公司合作推出了三方组合模式的保证贷款业务“KYB数保贷”,该业务模式下客户可享受更高的贷款额度和更优惠的利率,贷款额度最高300万元,利率较不引入担保模式情况下最高优惠55%,发生风险后,银行承担10%贷款损失,担保公司先行代偿贷款本金的90%,后续担保公司将向融担基金及省担保及国家再担保追偿合计60%的贷款本金损失(担保公司实际代偿仅为30%本金损失)。截至5月末,“KYB数保贷”贷款累计发放4937万元,发放户数为20户。

□本报记者 王小波

据《中国银行保险报》记者从佛山银保监分局了解,截至2021年5月末,广东佛山银行业普惠型小微企业贷款余额增速高于各项贷款平均增速9.61个百分点,新发放普惠型小微企业贷款平均利率、综合融资成本均较2020年下降约0.72个百分点。佛山保险机构也积极为企业融资提供保险增信服务,提高企业授信融资的可得性,同时进一步创新推出服务产品,扩大保险服务覆盖面。

佛山市实体经济特别是制造业比较发达,佛山银保监分局着力引导银行业保险业强化普惠金融服务支持实体经济、增加小微企业和个体工商户活力,贡献出普惠金融“佛山经验”。

佛山银保监分局李建平局长前往广东顺威精密塑料股份有限公司调研走访,了解金融服务实体经济及相关优惠政策落地情况。朱大勇/摄

“稳链”“强链”,开展小微企业“链式金融”服务

依托核心企业,佛山银行业在监管部门引领下,进一步延伸金融对上下游小微企业的扶持作用,以“链式金融”基本盘守住小微企业发展的“民生盘”。

“我们的线上国内保理业务,线上提交后最快当天放款。”顺德农商行相关负责人告诉记者,线上云保理业务基于核心企业与供应商之间真实的贸易,给予核心企业国内保理买方额度,核心企业向供应商出具电子付款凭证,供应商将该电子付款凭证转让给银行以获取融资。截至5月末,该行线上云保理业务累计审批71户,累计审批金额超55亿元,已为超220户中小微企业提供融资,累计发放贷款超11亿元。

集团保模式也是佛山“链式金融”的一个体现。建设银行佛山分行通过集团保方式,为产业链成员企业提供融资用信需求,依托核心企业资信实力及连带担保,通过占用核心企业授信额度,支持其成员企业流动资金需求。其成员企业相当大一部分为小微企业,这种模式有效解决了他们因资质、指标数据受限等带来的融资难题。

“我们已经为美的集团、联塑科技、科达制造3家总部型企业提供了这种支持。”佛山建行负责人表示,目前该项业务的办理规模已达到22亿元。

南海农商银行创新推出的“极速贴”业务,则很大提升了对上下游供应链企业的金融服务效率,此外,该行还创新开发了供应链数字金融产品解决核心企业对应收账款的确权问题,为该行评估上游企业还款能力提供更多信息。截至5月末,该行已搭建多个供应链金融服务场景,办理电子商业承兑汇票保贴业务贷款余额11.14亿元,服务企业客户数达33户。

以“保险增信”为突破口,探索银保良性互动机制

“佛山‘政银保’项目通过十年的大力发展,服务模式、流程日趋完善。”佛山银保监分局相关负责人告诉记者,通过搭建政府、银行、保险公司三方融资创新合作模式,解决高风险、融资贵、放款慢等问题,为更多小微企业提供融资增信服务。截至2021年4月,佛山“政银保”“保险贷”项目累计支持中小企、农企及农户超过10000家,累计发放贷款超过40亿元。

顺德农商行与保险公司及政府专项资金合作推出的“政保快线”保证保险融资业务,准入对象涵盖佛山市中小微企业及个体工商户。通过由佛山市政府设立政策性小额贷款专项扶持资金对范围内损失贷款本金进行补偿,合作保险公司承担范围内的贷款本金损失偿付,单个企业最高授信不超过500万元(含)。截至5月末,“政保快线”累计发放贷款159笔,惠及中小微企业107户,发放贷款金额2.91亿元。

佛山平安银行推出的“保付贷”业务,下游经销商无需打款赎货,可以在实现销售后再偿还该行授信资金,融资功能更加明显。

美的集团作为核心企业由于上市及内部政策调整,不再为下游经销商的融资提供履约担保的支持,“保付贷”运用信用险产品,以保险公司的信用险代替核心企业的信用支持,为美的集团下游经销商提供亟需的授信支持。截至2021年5月,该行累计为美的电器经销商发放授信笔数2383笔,累计授信金额超过65亿元,支持上下游企业户数62户。

以“知产质押”风险补偿切入,助力小微科创

据了解,按照“多级联动、政府引导、市场运作、风险共担、循环使用”的原则,佛山建立了全国首个由省、市、区、镇四级财政组成的知识产权质押融资风险补偿资金池,资金池规模达1.3亿元。

佛山银行也积极参与了新型知识产权质押融资方式,2020年,佛山市知识产权质押融资额43.95亿元,创历年新高,占广东省该类融资总量的13%;商标质押融资达11.69亿元,占全省的42.5%,排名全省首位。

南海农商行的推出融资产品“政银知识产权宝”,对拥有包括专利权、软件著作权、注册商标专用权等知识产权的科技型企业提供权质类贷款,借款企业无需提供抵押物,只需以其合法拥有的知识产权作质押,即可获得贷款融资资金,有效打通轻资产科技企业融资渠道。截至5月末,“政银知识产权宝”产品累计发放贷款19.78亿元,贷款户数228户。

顺德农商行针对科技型小微企业开发的以知识产权质押为核心担保的“科创知产贷”,该产品可以用于支付租金、研发费用、原材料及零部件采购等,担保方式可以采用知识产权质押、股东保证、股权质押、对接政策性风险补偿基金等其中一种或多种方式,灵活满足轻资产科技型企业融资的需求。截至5月末,通过“科创知产贷”为54家企业发放贷款3.52亿元,有效支持轻资产科技型企业获得融资。

“政融担保”分担风险,探索解决小微信贷风险

多层次融资担保风险共担机制是佛山金融业的一个创新举措,据了解,通过与广东省再担保公司合作进行国家、省、市多层次担保,截至2020年底,银行与政府基金合作累计向4186家中小微企业发放贷款50.3亿元,杠杆撬动比例达15.2倍,贷款利率最低至LPR,累计为企业减免担保费用860.2万元。

南海农商行与佛山市南海区中小企业融资风险补偿专项子基金合作推出的信贷产品“育鹰宝”,面向列入南海区“扶持企业库”企业开展普惠金融服务,借款企业无需抵押物,产品贷款金额最高1000万元,贷款期限最高1年,贷款利率按不高于基准利率上浮50%执行,由区政府专项资金按贷款金额10%提供风险补偿准备金,该行与担保专项资金按照7∶3分担贷款本金风险,企业在归还贷款后,可获得南海区政府对贷款利息总额20%的贴息,企业综合融资成本较低。截至5月末,“育鹰宝”产品累计发放贷款141.07亿元,贷款户数907户。

平安银行佛山分行与广东中盈盛达融资担保投资股份有限公司、佛山市融担基金有限公司合作推出了三方组合模式的保证贷款业务“KYB数保贷”,该业务模式下客户可享受更高的贷款额度和更优惠的利率,贷款额度最高300万元,利率较不引入担保模式情况下最高优惠55%,发生风险后,银行承担10%贷款损失,担保公司先行代偿贷款本金的90%,后续担保公司将向融担基金及省担保及国家再担保追偿合计60%的贷款本金损失(担保公司实际代偿仅为30%本金损失)。截至5月末,“KYB数保贷”贷款累计发放4937万元,发放户数为20户。