信托业净利润分化扩大

上半年25%的公司增长超30%,23.21%的公司下降超20%

□记者 樊融杰

近日,61家信托公司公布2021年上半年的主要经营数据。数据显示,2021年上半年信托公司经营业绩整体实现恢复性增长,行业分化程度进一步扩大。

行业结构持续优化

据中建投信托博士后工作站整理的最新数据(部分为合并子公司口径)显示,今年上半年,平安信托营业收入为117.60亿元,中信信托、重庆信托、五矿信托、光大信托、华能信托、中融信托、中航信托、华润信托在上半年营业收入分别为40.96亿元、36.88亿元、35.99亿元、31.63亿元、30.44亿元、22.40亿元、21.29亿元、20.23亿元。另有12家信托公司的营业收入在10亿元至20亿元之间。

在信托业务收入方面,平安信托也位居前列。2021年上半年,平安信托的信托业务收入为63.10亿元,中信信托、五矿信托、光大信托、华能信托、中航信托、中融信托、建信信托、重庆信托、爱建信托、英大信托的信托业务收入分别为27.84亿元、27.57亿元、26.55亿元、24亿元、21.49亿元、20.54亿元、12.94亿元、11.49亿元、10.63亿元、10.33亿元。

对此,中诚信托研报根据上半年可比的60家信托公司统计发现,信托公司在今年前6个月平均实现营业收入约9.46亿元,较上年同期的8.99亿元同比增长5.27%。

中诚信托研报也指出,60家可比的信托公司2021年上半年平均实现信托业务收入6.69亿元,较2020年上半年的6.15亿元增长8.82%,信托业务收入占比从2020年上半年的68.43%提高至2021年上半年的70.74%。该研报认为,在行业信托资产规模有所下滑的情况下,信托业务收入的更快增长,主要是源于业务结构优化带来的信托报酬率的提高。一方面,集合信托占比持续提高。根据中国信托业协会数据,截至2021年一季度末,集合资金信托占比达到49.05%,较2020年同期提高2.06个百分点。另一方面,事务管理类信托占比持续下降。根据中国信托业协会数据,截至2021年一季度末,事务管理类信托占比为43.76%,较2020年同期下降了3.34个百分点。

头部公司拉动行业净利润增长

根据中国信托业协会发布的数据显示,2021年一季度,68家信托公司实现利润总额180.59亿元。2019年四季度至2020年四季度,利润总额均为负增长,2021年一季度利润总额扭转负增长局面,较2020年一季度同比增长8.73%。

根据中建投信托博士后工作站统计,2021年上半年平安信托实现净利润为34.62亿元,中信信托、五矿信托、华能信托、重庆信托、华润信托、光大信托、建信信托、中航信托在今年上半年的净利润分别为20.12亿元、20.06亿元、18.24亿元、18.09亿元、15.12亿元、13.98亿元、10.9亿元、10.8亿元。

百瑞信托博士后工作站相关研究指出,2021年上半年信托公司净利润的增速呈现显著的分化局面(不考虑净利润由负转正和两年净利润均为负的情况)。既有约23.21%的信托公司净利润下降幅度超过20%,也有约25%的信托公司净利润增长幅度超过30%,为非常明显的两头占比较大的情况。2021年上半年,净利润负增长的信托公司占比约为32.14%,净利润增速在16%以下(16%为净利润整体增速)的信托公司占比约为55.36%。因此,2021年上半年信托公司整体实现相对较高的净利润增速,主要仍是由行业头部信托公司经营业绩的提升来拉动。

中诚信托相关研究发现,2021年上半年60家信托平均实现利润总额6.61亿元,净利润5.25亿元,较2020年上半年分别增长12.02%和15.98%。该研究认为,今年上半年信托公司利润总额和净利润的较快增长,一是受益于疫情后复工复产带来的社会经济恢复,信托业营业收入实现增长;二是受益于成本费用略有下降,60家信托公司2021年上半年平均成本费用比约24.86%,低于2020年全行业全年的26.01%;三是统计范围内的信托公司未出现大额亏损,且个别高风险公司并未披露经营数据。

净资产呈现正态分布

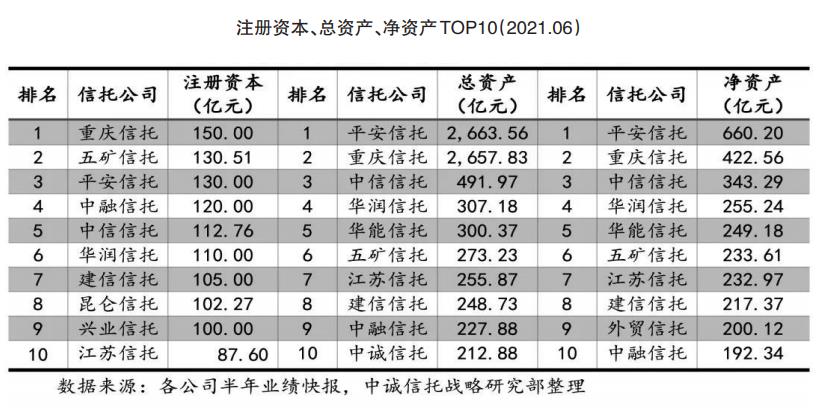

数据显示,2021年上半年,平安信托、重庆信托与中信信托净资产分别为660.20亿元、422.56亿元和335.81亿元。华润信托、华能信托、五矿信托、江苏信托、建信信托以及外贸信托的净资产都超过了200亿元。

中诚信托研究认为,剔除平安信托、重庆信托、中信信托为合并口径导致数据差异较大的影响,其余58家信托公司平均净资产约98.34亿元,较年初增加了3.78亿元,增幅约3.99%。同样剔除前述三家公司数据的影响,其余58家信托公司的平均总资产约116.79亿元,较年初增长2.06亿元,增幅约1.80%。总资产增幅低于净资产增速,主要是由于行业负债率下降所致,58家信托公司的平均负债率从年初的21.69%降至6月末的15.80%,而行业负债水平的下降主要与信托业保障基金回收债权资金有关。

百瑞信托博士后工作站相关研究则指出,与净利润增速呈现两头占比较大不同的是,信托公司净资产的增速分布呈现出一定的正态分布特征。2021年上半年,信托公司净资产增速在5%-10%区间的占比最大,其次是增速为0-5%、10%-15%这两个区间。净资产实现正增长的信托公司占比约为78.69%,表明多数信托公司的资本实力均有不同程度的提升。

行业出现K型发展特征

有研究统计发现,从营业收入、净利润、净资产这3大关键指标来看,今年上半年信托公司均基本呈现“四六开”的行业分布特征。约有60%的信托公司,营业收入、净利润、净资产低于行业平均值,另外40%的信托公司经营指标高于行业平均值。另外,位于行业前10名的信托公司,其行业头部地位持续稳固。在营业收入、净利润、净资产这3大关键指标上,均有约10家信托公司能够与其他信托公司拉开差距。

对此,中诚信托研究认为,2021年前6个月各信托公司业绩表现差异较大。营收方面,2021年上半年延续了行业分化的趋势,头部信托公司上半年营收绝对值和同比增速均表现较好,其他公司则波动较大。受地产、城投、资本市场景气度差异影响,不同的业务领域结构对信托公司上半年信托业务收入影响较大,而固有资产规模和长期股权投资差异也令各信托公司固有业务收入表现差异较大。利润方面,2021年上半年头部信托公司增速不一,整体保持稳健增长,但尾部信托公司表现低迷,61家披露业绩数据的信托公司中,有2家出现亏损,8家信托公司净利润尽管为正但尚不足亿元。分化趋势下,行业已出现不均衡性和分化性的K型发展特征。

百瑞信托博士后工作站相关研究则认为,当前信托行业正在继续深化业务转型,通道类信托、融资类信托规模的压降将继续推进。虽然行业处于转型发展期,部分传统业务的开展面临一定困难,但处于行业头部的信托公司仍具有较强盈利能力,发展态势良好。信托公司应坚定业务转型信心,扎实推动信托业务回归本源。未来,业务转型进展顺利的信托公司,将在市场竞争中取得明显的竞争优势,并最终反映到关键业绩指标上。