打造“绿色银行”

——邮储银行枣庄市分行支持绿色产业发展纪实 发布时间:2021-09-17 09:35:25 作者: 来源:中国银行保险报网

□记者 姚慧

“我国确定了碳达峰、碳中和的目标。作为一家以绿色为‘底色’的银行,邮储银行正在建设一流的绿色普惠银行和气候友好型银行。我们基层银行机构的任务就是在‘双碳’目标指引下,做好绿色信贷工作,支持有利于降低温室气体排放的清洁交通、清洁能源项目,支持有利于提升大气、水源、土壤质量的污染防治项目,促进地方绿色产业高质量发展。”近日,在接受《中国银行保险报》采访时,邮储银行枣庄市分行行长赵验昌如是说。

精准支持环境友好型企业

位于山东省滕州市木石镇的光大环保能源(滕州)有限公司,是邮储银行枣庄市分行重点扶持的生活垃圾焚烧发电企业。“滕州的生活垃圾过去是集中填埋,存在造成地下水和周边环境污染的风险。”该公司总经理韩方兴介绍,光大国际于2015年在此落地生活垃圾焚烧发电项目,一直保持正常稳定运转。2020年9月二期工程投产,生活垃圾焚烧量提高到每天1100吨左右,满足了滕州市近、远期生活垃圾的无害化处理需求。

在该公司的吊机控制室,《中国银行保险报》记者透过控制室屏幕看到,在工人师傅的操控下,不远处一只巨大的机械“抓手”拎起约6吨垃圾投放进焚烧炉,显得轻松又自如。垃圾处理实行全程“密闭式”作业,所以,操控间和厂区闻不到任何异味,倒是厂区的树木、花草、水榭和喷泉十分引人入胜。

邮储银行枣庄市分行行长赵验昌告诉《中国银行保险报》,该行认真贯彻上级行关于发展绿色金融的指示精神,积极推行绿色信贷,明确了绿色信贷的支持方向和重点领域,实行有差别、动态的授信政策,精准支撑生态、环境友好型行业及重点企业,特别是支持列入国家重点节能技术推广目录的项目、国家节能减排重点工程、重点污染源治理项目,并增加绿色信贷审批“绿色通道”数量、平行作业频次,加大政策扶持力度。

“光大环保能源是我行的重点客户之一。截至2021年8月末,光大环保能源在我行贷款余额为6100万元。”赵验昌说,“生活垃圾经过焚烧处理,不仅大大减轻了环境污染,还节约了大量土地。而且,每天垃圾处理后产生的200多吨炉渣可用于制砖铺路,社会效益明显。出于对我行服务的认可,客户转至我行办理员工公积金缴存业务,还在我行开立了资金结算账户用于电费征收,增加了我行的公司存款结算。”

山东海吉雅环保设备有限公司是邮储银行滕州市支行力挺的污染防治项目企业,今年初已申报山东省“专精特新”企业。该公司技术总监魏丽萍告诉《中国银行保险报》:“公司研发的技术和设备是用来治理油田废水的。”魏丽萍介绍,油田开采过程中会产生大量废水,直接排放对环境造成严重危害,污染地表水和农田,导致动植物死亡,给当地人民的生活造成严重危害。为此,国家十分重视油田废水治理。“公司自主研发的油田水处理工艺、技术及设备,成功解决了油田水处理加药运行费用高、污染严重的技术难题,能够实现就地分水、就地处理、就地回注的‘三就地’处理,大大缩短处理流程,节省占地面积,实现了油田废水处理质的飞跃。目前,在长庆、大港、胜利、濮阳油田都得到推广应用。在此基础上,公司还研发了污泥处理设备,可广泛应用于市政工程和油田的污泥治理。”

邮储银行滕州市支行行长邵雷补充介绍,山东海吉雅环保设备有限公司从2015年开始与邮储银行合作。以前是抵押贷款,现在的业务是2000万元承兑汇票和500万元“科信贷”。“科信贷”是在枣庄市科技局指导下,邮储银行枣庄市分行专门为初创型和成长型的科技型中小微企业推出的信贷产品,以政府设立的科技型企业风险基金池作为担保,贷款企业不需寻找担保单位,还能享受政府贴息优惠,最高额度达1000万元,最高贴息50万元,年息4.2%左右。邵雷表示,对山东海吉雅环保设备有限公司这样的‘专精特新’企业,邮储银行滕州市支行大力支持,目前服务的‘专精特新’企业有4家,其中环保设备1家、医药1家、新材料2家。“‘专精特新’企业富有创新精神,手中有‘绝活’,管理规范,财务规范,环保税务等部门认可程度高,银行的信贷资源理应向这样的优势企业倾斜。”邵雷说。

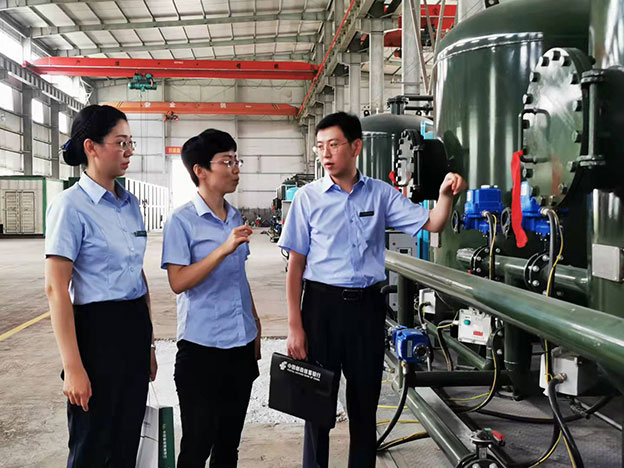

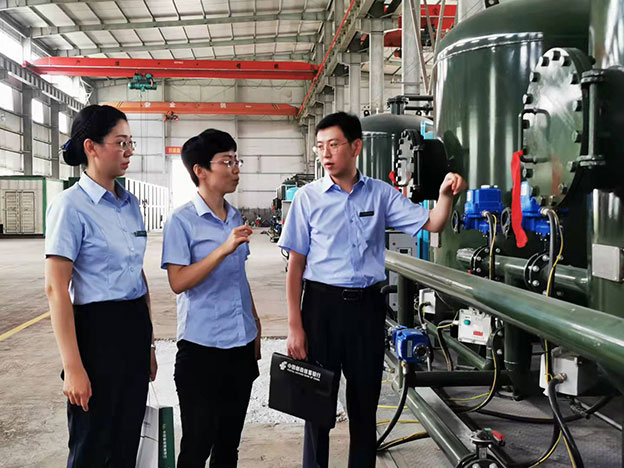

邮储银行枣庄市分行工作人员向山东海吉雅环保设备有限公司技术总监魏丽萍(中)了解生产经营情况。记者 姚慧/摄

积极实施绿色银行建设方案

《中国银行保险报》了解到,邮储银行枣庄市分行推出的“2021年绿色银行建设实施方案”目前正在组织实施中。批发业务重点支持绿色交通运输(如铁路运输、城市公共交通、交通运输环保等)、可再生能源及清洁能源(如水电、智能电网、风电、天然气等清洁能源利用等)、绿色农业与林业、绿色装备制造、节能减排、新能源汽车、垃圾处理及污染防治、绿色节能及绿色建筑、资源节约与循环利用等领域客户;小企业业务重点支持供热贷、污水处理贷等民生类贷款客户,优先支持符合环保政策、超低排放标准的热力供应企业、污水处理企业,重点为县域民生企业提供资金支持;“三农”业务重点支持符合生态、有机、现代化标准的个人经营性客户。截至2021年7月底,邮储银行枣庄市分行绿色信贷结余15837.39万元,较年初增加6531.2万元,绿色信贷规模较年初有较大增幅。按信贷投放分析,节能环保产业余额8190.69万元,垃圾处理及污染防治项目结余6096.7万元,清洁生产产业1000万元,生态环境产业500万元,农业废弃物资源化利用50万元。

在实施绿色银行建设方案中,邮储银行枣庄市分行严格绿色信贷准入机制,将客户环境和社会风险情况作为对其评级、信贷准入、管理和退出的重要依据。通过提高准入门槛、强化额度管控,推行“一票否决制”等手段,严格“两高一剩”行业的授信准入,从严控制融资总量,严格执行压退计划。强化用途管理,及时跟踪贷款使用情况,进一步强化贷款全流程动态管理,有效防控信贷风险。

同时,注重提升绿色金融审查审批效率。该分行为提升绿色信贷业务服务水平,针对各支行上报的绿色信贷业务及项目,视同“绿色通道”业务进行处理,随到随审。优化绿色金融业务审批方式,增加绿色金融业务单、双人审批权限,加快业务的处理时效,提升审查审批效率,及时满足绿色项目的资金需求。

滕州上市公司“联泓新科”是邮储银行枣庄市分行实施绿色银行建设方案的受益企业。“联泓新科”2020年12月8日上市之前,邮储银行便认定其是化工新材料领域支柱企业。“联泓新科”助理总裁、财务总监李小祥介绍,该企业拥有50余项技术专利,其高分子材料及特种化学产品主要用于太阳能电池板隔膜,细分市场占有率高,在清洁能源领域极具发展潜力,未来10年内有望成为千亿级市值企业。“我行根据企业资金需求,给予该企业授信额度5亿元,其中包括3亿元流动资金贷款额度、3亿元国内信用证额度、3亿元银行承兑汇票额度,目前已发放2亿元2年期流动资金贷款。”赵验昌介绍。

□记者 姚慧

“我国确定了碳达峰、碳中和的目标。作为一家以绿色为‘底色’的银行,邮储银行正在建设一流的绿色普惠银行和气候友好型银行。我们基层银行机构的任务就是在‘双碳’目标指引下,做好绿色信贷工作,支持有利于降低温室气体排放的清洁交通、清洁能源项目,支持有利于提升大气、水源、土壤质量的污染防治项目,促进地方绿色产业高质量发展。”近日,在接受《中国银行保险报》采访时,邮储银行枣庄市分行行长赵验昌如是说。

精准支持环境友好型企业

位于山东省滕州市木石镇的光大环保能源(滕州)有限公司,是邮储银行枣庄市分行重点扶持的生活垃圾焚烧发电企业。“滕州的生活垃圾过去是集中填埋,存在造成地下水和周边环境污染的风险。”该公司总经理韩方兴介绍,光大国际于2015年在此落地生活垃圾焚烧发电项目,一直保持正常稳定运转。2020年9月二期工程投产,生活垃圾焚烧量提高到每天1100吨左右,满足了滕州市近、远期生活垃圾的无害化处理需求。

在该公司的吊机控制室,《中国银行保险报》记者透过控制室屏幕看到,在工人师傅的操控下,不远处一只巨大的机械“抓手”拎起约6吨垃圾投放进焚烧炉,显得轻松又自如。垃圾处理实行全程“密闭式”作业,所以,操控间和厂区闻不到任何异味,倒是厂区的树木、花草、水榭和喷泉十分引人入胜。

邮储银行枣庄市分行行长赵验昌告诉《中国银行保险报》,该行认真贯彻上级行关于发展绿色金融的指示精神,积极推行绿色信贷,明确了绿色信贷的支持方向和重点领域,实行有差别、动态的授信政策,精准支撑生态、环境友好型行业及重点企业,特别是支持列入国家重点节能技术推广目录的项目、国家节能减排重点工程、重点污染源治理项目,并增加绿色信贷审批“绿色通道”数量、平行作业频次,加大政策扶持力度。

“光大环保能源是我行的重点客户之一。截至2021年8月末,光大环保能源在我行贷款余额为6100万元。”赵验昌说,“生活垃圾经过焚烧处理,不仅大大减轻了环境污染,还节约了大量土地。而且,每天垃圾处理后产生的200多吨炉渣可用于制砖铺路,社会效益明显。出于对我行服务的认可,客户转至我行办理员工公积金缴存业务,还在我行开立了资金结算账户用于电费征收,增加了我行的公司存款结算。”

山东海吉雅环保设备有限公司是邮储银行滕州市支行力挺的污染防治项目企业,今年初已申报山东省“专精特新”企业。该公司技术总监魏丽萍告诉《中国银行保险报》:“公司研发的技术和设备是用来治理油田废水的。”魏丽萍介绍,油田开采过程中会产生大量废水,直接排放对环境造成严重危害,污染地表水和农田,导致动植物死亡,给当地人民的生活造成严重危害。为此,国家十分重视油田废水治理。“公司自主研发的油田水处理工艺、技术及设备,成功解决了油田水处理加药运行费用高、污染严重的技术难题,能够实现就地分水、就地处理、就地回注的‘三就地’处理,大大缩短处理流程,节省占地面积,实现了油田废水处理质的飞跃。目前,在长庆、大港、胜利、濮阳油田都得到推广应用。在此基础上,公司还研发了污泥处理设备,可广泛应用于市政工程和油田的污泥治理。”

邮储银行滕州市支行行长邵雷补充介绍,山东海吉雅环保设备有限公司从2015年开始与邮储银行合作。以前是抵押贷款,现在的业务是2000万元承兑汇票和500万元“科信贷”。“科信贷”是在枣庄市科技局指导下,邮储银行枣庄市分行专门为初创型和成长型的科技型中小微企业推出的信贷产品,以政府设立的科技型企业风险基金池作为担保,贷款企业不需寻找担保单位,还能享受政府贴息优惠,最高额度达1000万元,最高贴息50万元,年息4.2%左右。邵雷表示,对山东海吉雅环保设备有限公司这样的‘专精特新’企业,邮储银行滕州市支行大力支持,目前服务的‘专精特新’企业有4家,其中环保设备1家、医药1家、新材料2家。“‘专精特新’企业富有创新精神,手中有‘绝活’,管理规范,财务规范,环保税务等部门认可程度高,银行的信贷资源理应向这样的优势企业倾斜。”邵雷说。

邮储银行枣庄市分行工作人员向山东海吉雅环保设备有限公司技术总监魏丽萍(中)了解生产经营情况。记者 姚慧/摄

积极实施绿色银行建设方案

《中国银行保险报》了解到,邮储银行枣庄市分行推出的“2021年绿色银行建设实施方案”目前正在组织实施中。批发业务重点支持绿色交通运输(如铁路运输、城市公共交通、交通运输环保等)、可再生能源及清洁能源(如水电、智能电网、风电、天然气等清洁能源利用等)、绿色农业与林业、绿色装备制造、节能减排、新能源汽车、垃圾处理及污染防治、绿色节能及绿色建筑、资源节约与循环利用等领域客户;小企业业务重点支持供热贷、污水处理贷等民生类贷款客户,优先支持符合环保政策、超低排放标准的热力供应企业、污水处理企业,重点为县域民生企业提供资金支持;“三农”业务重点支持符合生态、有机、现代化标准的个人经营性客户。截至2021年7月底,邮储银行枣庄市分行绿色信贷结余15837.39万元,较年初增加6531.2万元,绿色信贷规模较年初有较大增幅。按信贷投放分析,节能环保产业余额8190.69万元,垃圾处理及污染防治项目结余6096.7万元,清洁生产产业1000万元,生态环境产业500万元,农业废弃物资源化利用50万元。

在实施绿色银行建设方案中,邮储银行枣庄市分行严格绿色信贷准入机制,将客户环境和社会风险情况作为对其评级、信贷准入、管理和退出的重要依据。通过提高准入门槛、强化额度管控,推行“一票否决制”等手段,严格“两高一剩”行业的授信准入,从严控制融资总量,严格执行压退计划。强化用途管理,及时跟踪贷款使用情况,进一步强化贷款全流程动态管理,有效防控信贷风险。

同时,注重提升绿色金融审查审批效率。该分行为提升绿色信贷业务服务水平,针对各支行上报的绿色信贷业务及项目,视同“绿色通道”业务进行处理,随到随审。优化绿色金融业务审批方式,增加绿色金融业务单、双人审批权限,加快业务的处理时效,提升审查审批效率,及时满足绿色项目的资金需求。

滕州上市公司“联泓新科”是邮储银行枣庄市分行实施绿色银行建设方案的受益企业。“联泓新科”2020年12月8日上市之前,邮储银行便认定其是化工新材料领域支柱企业。“联泓新科”助理总裁、财务总监李小祥介绍,该企业拥有50余项技术专利,其高分子材料及特种化学产品主要用于太阳能电池板隔膜,细分市场占有率高,在清洁能源领域极具发展潜力,未来10年内有望成为千亿级市值企业。“我行根据企业资金需求,给予该企业授信额度5亿元,其中包括3亿元流动资金贷款额度、3亿元国内信用证额度、3亿元银行承兑汇票额度,目前已发放2亿元2年期流动资金贷款。”赵验昌介绍。